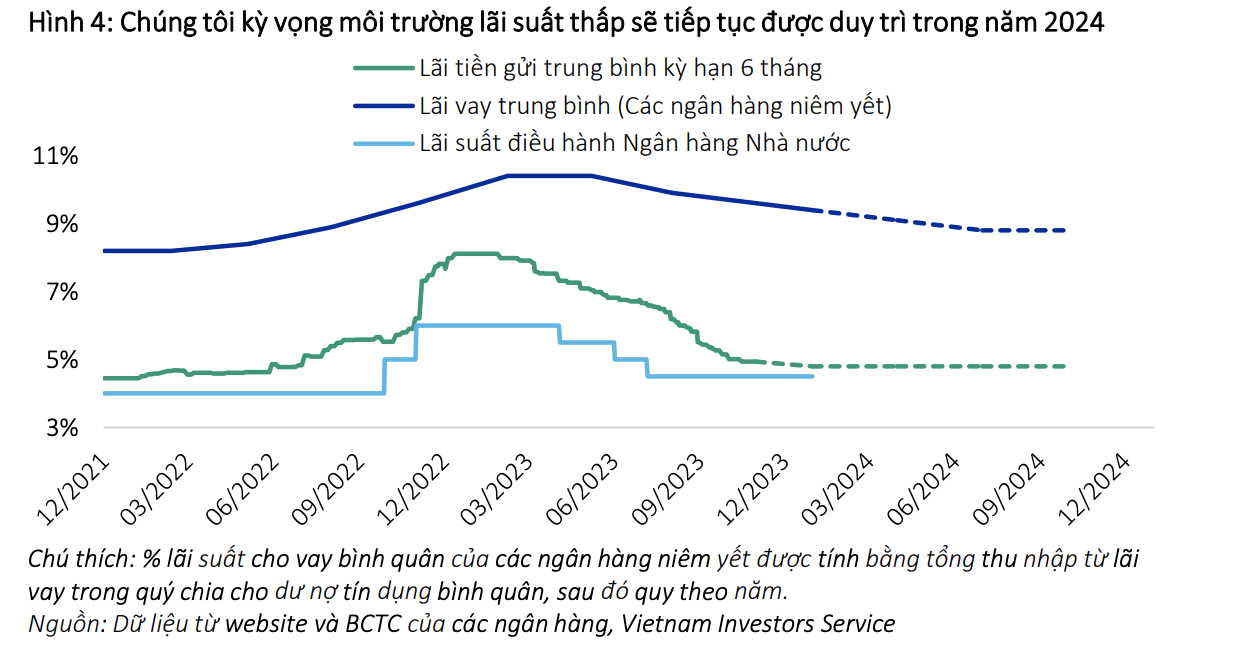

Sang đến năm 2024, VIS Rating kỳ vọng lãi suất huy động sẽ vẫn ở mức thấp, thúc đẩy mặt bằng lãi suất cho vay thấp hơn, giảm chi phí huy động vốn và giảm bớt gánh nặng trả nợ của doanh nghiệp và tổ chức phát hành trái phiếu...

Mới đây, Công ty Cổ phần Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) đã công bố báo cáo cập nhật triển vọng tín dụng năm 2024.

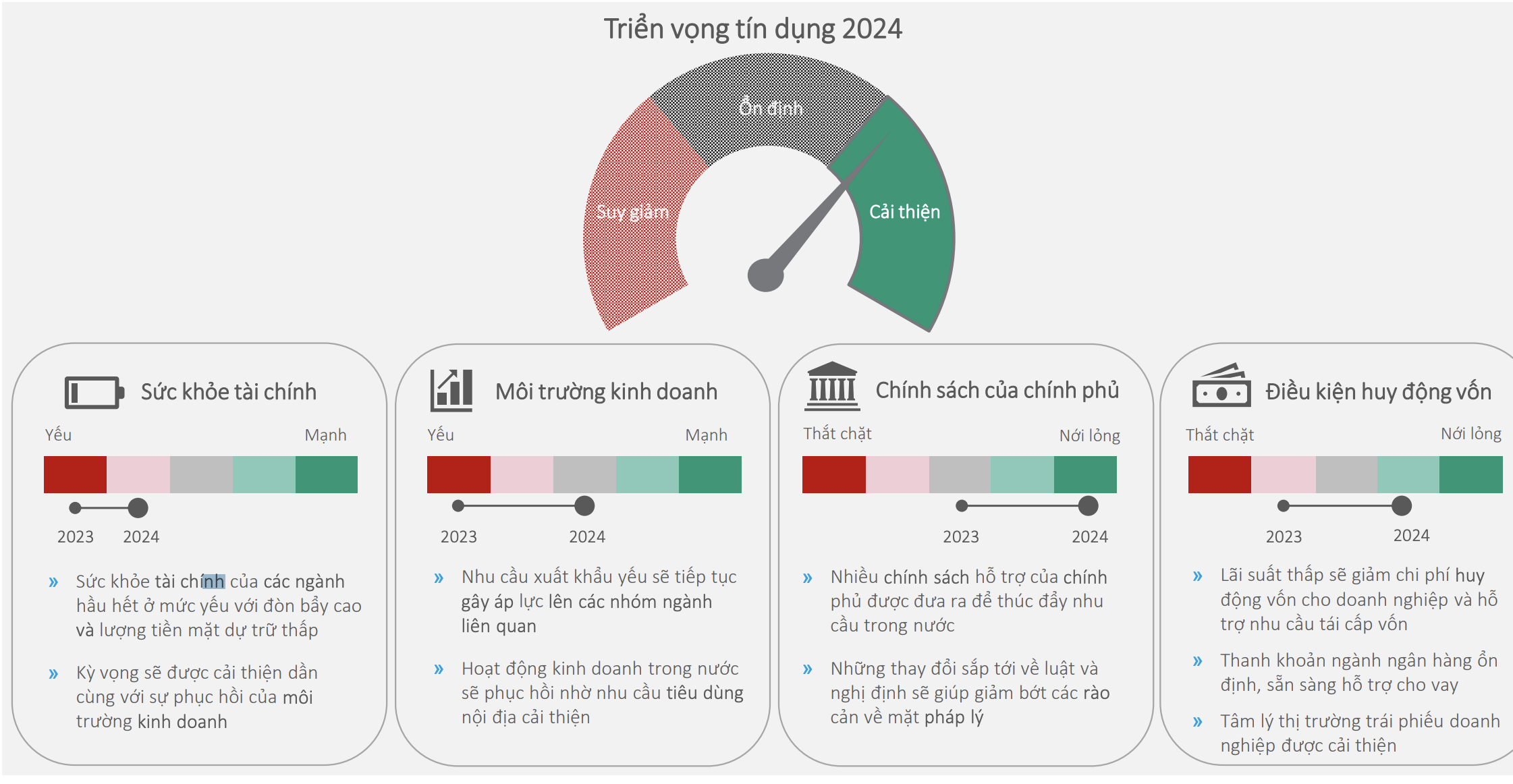

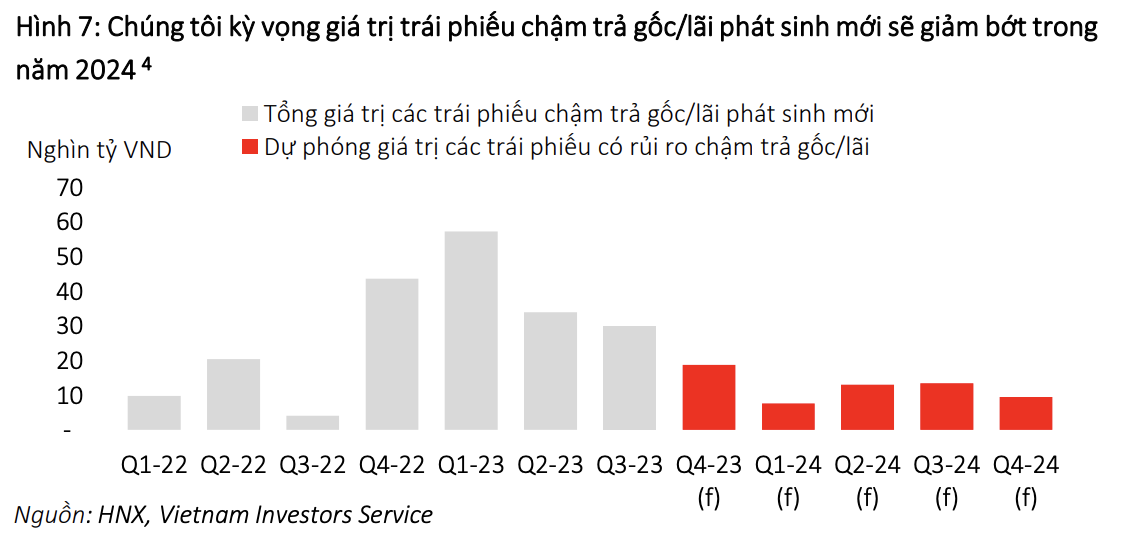

Theo báo cáo, tổ chức này kỳ vọng triển vọng tín dụng ở Việt Nam sẽ cải thiện trong suốt năm 2024, nhờ môi trường kinh doanh và nhu cầu trong nước được cải thiện, chi phí huy động vốn ở mức thấp và tỉ lệ chậm trả nợ gốc, lãi phát sinh mới giảm bớt.

Chính phủ thực hiện nhiều chính sách hỗ trợ khác nhau bao gồm cắt giảm thuế, gia hạn nộp thuế, thúc đẩy đầu tư công vào cơ sở hạ tầng này nhằm đạt được mục tiêu tăng trưởng GDP của Chính phủ là 6,0 – 6,5% cho năm 2024, cao hơn mức 4,34% được ghi nhận trong 9 tháng đầu năm 2023. Những chính sách này sẽ giúp thúc đẩy nhu cầu trong nước và các ngành nghề liên quan, đồng thời bù đắp cho sự suy giảm của xuất khẩu.

Nguồn: VIS Rating

Nguồn: VIS Rating

Ngoài ra, những thay đổi sắp tới về khung pháp lý và bộ luật liên quan đến lĩnh vực bất động sản, nhóm ngành đã trải qua thời kỳ suy thoái trong hai năm qua, sẽ giúp giảm bớt hoặc giải quyết những trở ngại pháp lý của ngành, hồi phục dòng tiền kinh doanh, cải thiện tâm lý thị trường, và cải thiện triển vọng của các nhóm ngành phụ trợ như xây dựng và vật liệu xây dựng.

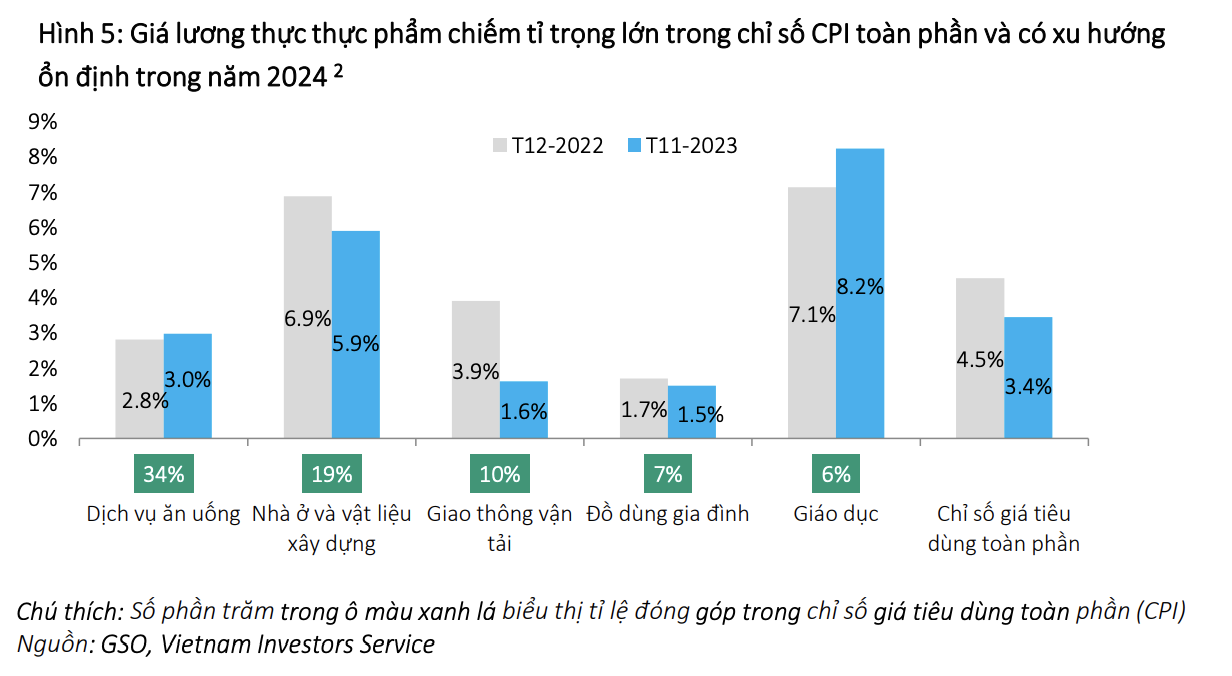

Áp lực lạm phát và tỷ giá đã được kiểm soát tốt trong nước, nhờ đó giảm bớt ảnh hưởng từ giá dầu và giá lương thực thế giới tăng do căng thẳng địa chính trị leo thang.

Do đó, VIS Rating kỳ vọng lãi suất trong nước sẽ duy trì ở mức thấp như hiện tại, điều này sẽ giảm chi phí huy động vốn của doanh nghiệp và tổ chức phát hành trái phiếu, đồng thời hỗ trợ nhu cầu tái cấp vốn của doanh nghiệp.

Nguồn: VIS Rating

Nguồn: VIS Rating

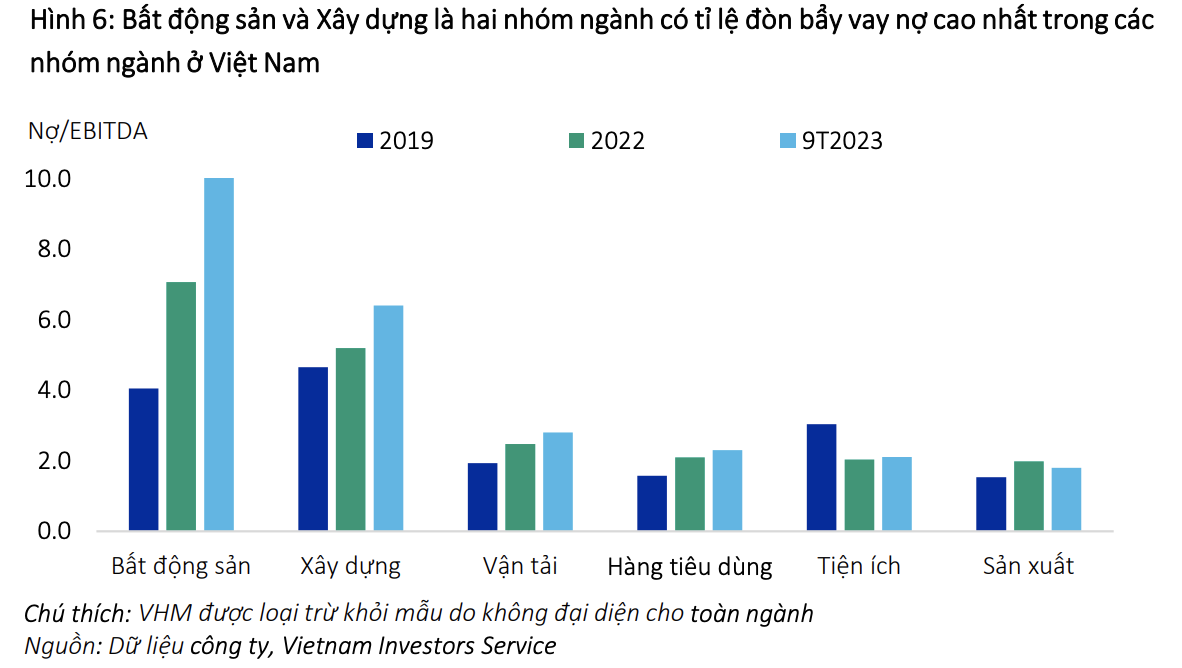

Với dòng tiền từ hoạt động kinh doanh phục hồi và khả năng huy động vốn mới được cải thiện, VIS Rating kỳ vọng khả năng trả nợ của các doanh nghiệp có đòn bẩy tài chính cao, đặc biệt là các doanh nghiệp trong ngành bất động sản, xây dựng và tiện ích sẽ dần cải thiện, và tốc độ hình thành các khoản nợ quá hạn mới và giá trị trái phiếu chậm trả nợ gốc, lãi phát sinh mới sẽ chậm lại trong năm 2024.

Sang đến năm 2024, VIS Rating kỳ vọng lãi suất huy động sẽ vẫn ở mức thấp, thúc đẩy mặt bằng lãi suất cho vay thấp hơn, giảm chi phí huy động vốn và giảm bớt gánh nặng trả nợ của doanh nghiệp và tổ chức phát hành trái phiếu.

Giá lương thực - chiếm 1/3 trong chỉ số giá tiêu dùng toàn phần – có xu hướng ổn định hơn, giảm bớt áp lực lạm phát từ giá dầu và giá lương thực tăng do căng thẳng địa chính trị leo thang giữa các nước. Nhờ nguồn cung lương thực trong nước ổn định, Việt Nam có khả năng chống chịu tương đối tốt trước tác động về gián đoạn chuỗi cung ứng về lương thực và biến động giá lương thực toàn cầu.

Nguồn: VIS Rating

Nguồn: VIS Rating

Áp lực tỷ giá được kiểm soát tốt nhờ cán cân thanh toán linh hoạt của Việt Nam, dòng vốn FDI và kiều hối đổ về mạnh mẽ, dự trữ ngoại hối phục hồi và sự tham gia hạn chế của dòng vốn nhà đầu tư nước ngoài vào thị trường vốn trong nước.

Trên toàn cầu, các ngân hàng trung ương đã phát tín hiệu rằng lãi suất có thể đã đạt đỉnh hoặc sắp kết thúc chu kỳ thắt chặt tiền tệ. Việc lãi suất có tín hiệu nới lỏng dần ở các quốc gia lớn sẽ góp phần ổn định môi trường lãi suất ở Việt Nam.

Các doanh nghiệp trong lĩnh vực bất động sản và xây dựng nhìn chung có sức khỏe tài chính ở mức yếu, thể hiện bởi đòn bẩy tài chính cao và nguồn tiền mặt dự trữ ở mức thấp. Chỉ số nợ/EBITDA của các tổ chức phát hành bất động sản và xây dựng tính đến quý 3 năm 2023 lần lượt là 10,2 lần và 6,4 lần, cao nhất trong số các ngành.

Nguồn: VIS Rating

Nguồn: VIS Rating

Tỷ lệ chậm trả nợ gốc, lãi của thị trường trái phiếu doanh nghiệp đã chậm lại kể từ quý 2 năm 2023, đặc biệt ở ba lĩnh vực chính bao gồm bất động sản, xây dựng và tiện ích.

VIS Rating kỳ vọng khả năng trả nợ của các doanh nghiệp có đòn bẩy tài chính cao, đặc biệt là các doanh nghiệp thuộc nhóm ngành bất động sản, xây dựng và tiện ích sẽ dần cải thiện khi dòng tiền hoạt động phục hồi và khả năng tiếp cận nguồn tài chính mới được cải thiện.

Các tổ chức phát hành chậm trả nợ gốc, lãi đã chủ động trong việc đàm phán với trái chủ, và hầu hết đồng thuận với giải pháp kéo dài thời gian trả nợ để thu xếp giải quyết các trái phiếu chậm trả.

Nguồn: VIS Rating

Nguồn: VIS Rating

Với sự cải thiện về môi trường tín dụng và kinh doanh vào năm 2024, VIS Rating dự đoán số lượng trái phiếu mới phát sinh có tiềm ẩn rủi ro 4 sẽ tăng chậm hơn vào năm 2024 và tỷ lệ hình thành nợ xấu (NPL) ở các ngân hàng sẽ chậm hơn.

Thuý An