Cụm cảng biển Hải Phòng đã phục hồi từ nửa giữa năm 2023

Dự kiến sản lượng qua các cảng nước sâu trong năm 2024 sẽ tăng trưởng mạnh.

Dự kiến sản lượng qua các cảng nước sâu trong năm 2024 sẽ tăng trưởng mạnh.

Trong năm 2023, hoạt động kinh doanh của toàn ngành cảng biển ở mức yếu do nhu cầu bên ngoài suy giảm, đặc biệt là từ các thị trường xuất khẩu trọng điểm như Mỹ và châu Âu.

Theo Tổng cục Thống kê, tổng kim ngạch xuất nhập khẩu hàng hoá của Việt Nam trong năm 2023 ước đạt 683 tỷ USD, giảm 6,6% so với năm 2022; trong đó, xuất khẩu giảm 4,4% và nhập khẩu giảm 8,9%. Kim ngạch nhập khẩu giảm mạnh cho thấy các doanh nghiệp sản xuất kỳ vọng triển vọng phục hồi đơn hàng chưa mấy khởi sắc trong ngắn hạn.

Một số cảng biển lớn cũng cho biết khối lượng hàng hóa rất hạn chế trong khoảng 1-2 tháng, do các hãng tàu không có cam kết về khối lượng dài hạn (ví dụ trong 6 tháng - 12 tháng) như thông lệ trong những năm trước.

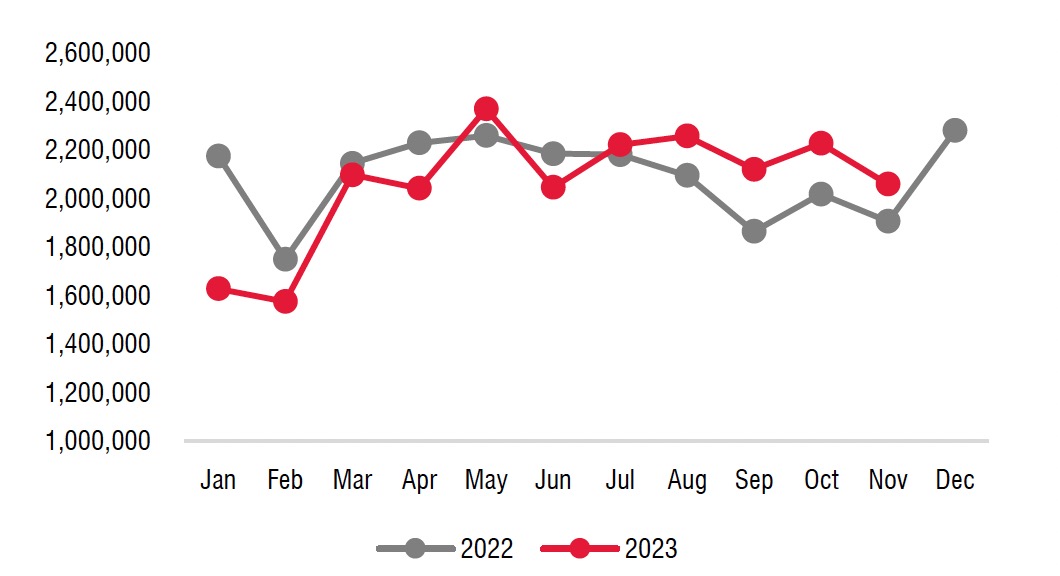

Xét về khối lượng, ngành cảng biển ghi nhận kết quả ít tiêu cực hơn, đặc biệt là trong nửa cuối năm 2023. Theo dữ liệu của Cục Hàng hải Việt Nam (Vinamarine), tổng sản lượng container qua Việt Nam trong 11 tháng năm 2023 chỉ giảm 1% so với cùng kỳ năm 2022, đạt 22,6 triệu TEU. Đặc biệt, tại miền Bắc, sản lượng của cụm cảng khu vực Hải Phòng chỉ giảm 1% trong 11 tháng năm 2023, đạt 5,7 triệu TEU.

Tổng sản lượng hàng hoá qua các cảng Việt Nam (TEU) trong năm 2022 và năm 2023. (Nguồn: SSI Research, Vinamarine)

Tổng sản lượng hàng hoá qua các cảng Việt Nam (TEU) trong năm 2022 và năm 2023. (Nguồn: SSI Research, Vinamarine)

Các chuyên gia phân tích tại SSI Research cho biết, thông lượng qua cụm cảm Hải Phòng đã có tín hiệu cải thiện rõ rệt từ giữa năm 2023 do các cảng ở đây ít phụ thuộc vào các tuyến tàu đi Mỹ, châu Âu so với các cảng ở miền Nam; và thị trường nội Á đóng góp cao hơn, như Trung Quốc, Nhật Bản, Hàn Quốc, các quốc gia có chính sách tiền tệ lỏng hơn Mỹ, châu Âu và hoạt động giải phóng hàng tồn kho ít mạnh mẽ hơn.

Về giá cước, giá cước bình quân tại các cảng biển của Việt Nam duy trì ổn định trong năm 2023. Tuy nhiên, xét về mặt lợi nhuận, mức lợi nhuận sau thuế công ty mẹ của các doanh nghiệp cảng biển có niêm yết trong 3 quý đầu năm 2023 đã giảm 4% so với cùng kỳ năm 2022, chủ yếu do sản lượng giảm.

Sản lượng qua các cảng nước sâu dự kiến tăng mạnh trong năm 2023

Nhận định về triển vọng kinh doanh của nhóm ngành cảng biển trong năm 2024, các chuyên gia phân tích tại SSI Research đánh giá, sản lượng sẽ phục hồi do nhu cầu xuất nhập khẩu cải thiện, đặc biệt là khi thị trường Mỹ, châu Âu tái bổ sung hàng tồn kho.

Theo kịch bản cơ sở của SSI Research, nền kinh tế Mỹ sẽ không rơi vào suy thoái hay hạ cánh cứng nhưng sẽ tăng trưởng chậm và các doanh nghiệp bán lẻ sẽ đẩy mạnh bổ sung hàng tồn kho sau khi lượng hàng tồn kho đã giảm trong 1,5 năm qua. Đợt cắt giảm lãi suất tiếp theo của Cục Dự trữ Liên bang Mỹ (Fed) sẽ là một yếu tố hỗ trợ khác cho chi tiêu của người tiêu dùng và sản xuất. Tất cả động thái này đều giúp khối lượng hàng hóa vận tải biển và xếp dỡ tại cảng tại Việt Nam tăng lên.

Dự báo kim ngạch xuất nhập khẩu của Việt Nam trong năm 2024 tăng trưởng 10% và tăng trưởng sản lượng hàng hóa (xét về sản lượng container TEU) của toàn ngành cũng tăng 10% so với năm 2023. Mức tăng trưởng có thể mạnh hơn trong nửa đầu năm 2024 do mức nền so sánh thấp trong năm 2023.

Đáng chú ý, SSI Research nhận định: “Chúng tôi cho rằng tăng trưởng sản lượng có thể cao hơn đối với các cảng nước sâu với mức tăng trưởng 15% so với cùng kỳ năm 2023 nhờ hoạt động với thị trường Mỹ, châu Âu tăng lên, so với mức tăng chỉ 7% tại các cảng trung chuyển vốn chủ yếu phục vụ thị trường nội Á”.

Như vậy, điều này sẽ có lợi cho những doanh nghiệp sở hữu cảng nước sâu như Công ty Cổ phần Gemadept (mã cổ phiếu GMD) và Tổng công ty Hàng hải Việt Nam – CTCP (mã cổ phiếu MVN).

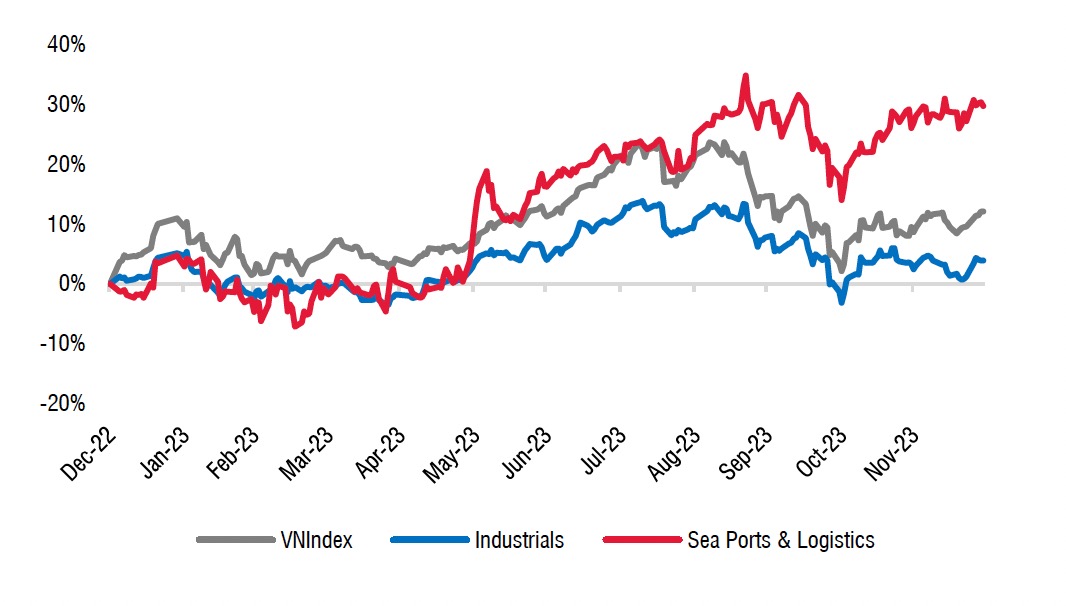

Tương quan giá cổ phiếu nhóm ngành cảng biển & logistics với chỉ số VN-Index trong năm 2023. (Nguồn: Bloomberg, SSI Research)

Tương quan giá cổ phiếu nhóm ngành cảng biển & logistics với chỉ số VN-Index trong năm 2023. (Nguồn: Bloomberg, SSI Research)

Trong khi đó, về phía cung, công suất cảng biển không có nhiều thay đổi cho đến năm 2025, khi một số cảng nước sâu lớn đi vào hoạt động như: Lạch Huyện 3&4 của Công ty Cổ phần Cảng Hải Phòng (mã cổ phiếu PHP), Lạch Huyện 5&6 của Tập đoàn Hateco, Gemalink 2A và Nam Đình Vũ 3 của Gemadept, với tổng công suất 3,3 triệu TEU, tương đương 12% sản lượng container qua cảng của Việt Nam năm 2023.

Lợi nhuận của các doanh nghiệp cảng biển còn được hỗ trợ phần nào từ việc Thông tư 39/2023/TT-BGTVT của Bộ Giao thông vận tải có hiệu lực từ ngày 15/02/2024 với các quy định biểu giá mới về xếp dỡ container tại cảng biển và các dịch vụ khác cho tất cả các cảng biển Việt Nam.

Đây là động thái được tất cả các doanh nghiệp và nhà đầu tư trong ngành chờ đợi từ lâu, nhằm tăng giá sàn cho dịch vụ xếp dỡ container lên khoảng 10% đối với cả cảng trung chuyển và cảng nước sâu so với trước đây.

SSI Research đánh giá, đây cũng sẽ là yếu tố hỗ trợ cho ngành, đặc biệt là các cảng biển có công suất hoạt động cao và nằm ở những vị trí ít bị cạnh tranh hơn (khu vực cảng nước sâu như Lạch Huyện và Cái Mép).

Duy Quang