Việc tiếp tục giảm lãi suất điều hành xác lập xu hướng giảm lãi suất cho thị trường trong thời gian tới, qua đó định hướng tổ chức tín dụng mạnh dạn và quyết liệt hơn trong việc giảm lãi suất cho vay.

Như Thươnggia đã đưa, trưa 16/6, Ngân hàng Nhà nước công bố đợt giảm lãi suất điều hành lần thứ 4 kể từ đầu năm 2023 đến nay. Tổng mức giảm của cả 4 lần từ 0,5-2 %/năm.

Đề phòng "bóng ma" đình lạm rình rập

Theo Ngân hàng Nhà nước, việc tiếp tục điều chỉnh giảm các mức lãi suất điều hành là giải pháp linh hoạt, phù hợp với điều kiện thị trường hiện nay để thực hiện mục tiêu giảm lãi suất cho vay nhằm hỗ trợ quá trình phục hồi tăng trưởng kinh tế theo chủ trương của Quốc hội và chỉ đạo của Chính phủ, Thủ tướng Chính phủ; qua đó Ngân hàng Nhà nước tiếp tục định hướng giảm mặt bằng lãi suất cho vay thị trường, góp phần tháo gỡ khó khăn cho doanh nghiệp, người dân và nền kinh tế.

Đồng thời, việc Ngân hàng Nhà nước điều chỉnh giảm trần lãi suất tiền gửi bằng VND các kỳ hạn từ 1 đến dưới 6 tháng cũng hỗ trợ các tổ chức tín dụng giảm chi phí đầu vào, từ đó có điều kiện thuận lợi tiếp tục giảm lãi suất cho vay để hỗ trợ khách hàng giảm chi phí tài chính.

Quyết định của Ngân hàng Nhà nước trong việc giảm trần lãi suất cho vay ngắn hạn bằng VND của tổ chức tín dụng lần này tạo điều kiện để doanh nghiệp và người dân có thể tiếp cận nguồn vốn vay chi phí thấp để phục vụ sản xuất, kinh doanh trong các lĩnh vực ưu tiên, các lĩnh vực trọng yếu là động lực cho tăng trưởng kinh tế theo đúng chủ trương của Chính phủ.

Ngân hàng Nhà nước nhấn mạnh việc tiếp tục giảm lãi suất điều hành đã khẳng định và xác lập xu hướng giảm lãi suất cho thị trường trong thời gian tới, qua đó định hướng tổ chức tín dụng mạnh dạn và quyết liệt hơn trong việc giảm lãi suất cho vay, đồng hành cùng doanh nghiệp và người dân, góp phần thúc đẩy tăng trưởng và phục hồi kinh tế.

Mặc dù vậy, Ngân hàng Nhà nước cho biết không thể chủ quan với áp lực lạm phát vì lạm phát cơ bản hiện vẫn khá cao, bình quân 5 tháng 2023 là 4,83%.

Lạm phát toàn cầu được dự báo còn tiếp tục duy trì ở mức cao; các ngân hàng trung ương lớn vẫn tiếp tục tiến trình thắt chặt chính sách tiền tệ, neo giữ lãi suất ở mức cao.

Bóng ma "đình lạm" đang hiện hữu khi tăng tăng trưởng kinh tế thế giới tiếp tục giảm tốc, gặp khó khăn. Một số nền kinh tế đã rơi vào suy thoái, chẳng hạn như Đức. Tăng trưởng giảm tốc; lạm phát giảm chậm khiến định hướng điều hành chính sách tiền tệ và lộ trình tăng lãi suất của các ngân hàng trung ương khó lường hơn.

Ngày 15/6/2023, Fed thông báo giữ nguyên mức lãi suất 5-5,25%/năm nhưng phát tín hiệu có thể tiếp tục thắt chặt trong năm nay, thị trường dự báo khả năng Fed còn tăng 1-2 lần lãi suất trong năm 2023; Ngân hàng Trung ương Trung Quốc (PBoC) điều chỉnh giảm 10 điểm cơ bản cả lãi suất mua lại đảo ngược 7 ngày và lãi suất cho vay dài hạn, đây là lần giảm lãi suất đầu tiên của PBoC từ tháng 8/2022.

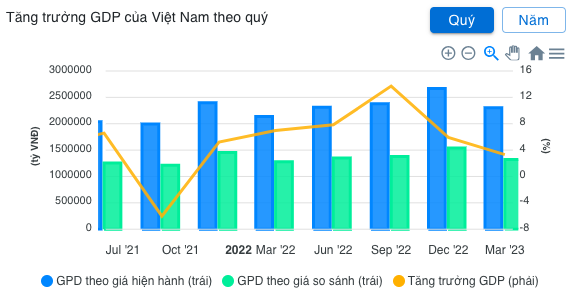

Trong nước, trong 5 tháng đầu năm 2023, nhiều chỉ số kinh tế tăng thấp hơn cùng kỳ phản ánh tác động tiêu cực từ cầu nước ngoài suy giảm mạnh và những khó khăn nội tại của nền kinh tế. Một số tổ chức dự báo tăng trưởng GDP năm 2023 là 5,7-7,2%. Trong khi đó, lạm phát và lạm phát cơ bản (LPCB) tiếp tục chậm lại trong 5 tháng đầu năm 2023 do tăng trưởng kinh tế thấp, làm suy giảm áp lực lạm phát cầu kéo. So với cùng kỳ, lạm phát đã giảm từ mức 4,89% trong tháng 1 xuống 2,43% trong tháng 5 (giảm liên tiếp trong tháng 3, tháng 4 và gần như không thay đổi trong tháng 5), bình quân 5 tháng 2023 là 3,55%.

Lạm phát cơ bản của Việt Nam giảm từ 5,21% tháng 1 xuống 4,54% tháng 5, bình quân 5T2023 là 4,83%. Nhiều dự báo chỉ ra khả năng đạt mục tiêu lạm phát bình quân cả năm 2023 khoảng 4,5% là tương đối khả thi; các tổ chức quốc tế đưa ra dự báo lạm phát bình quân năm 2023 khoảng 3%-5,5%.

4 tác động tới nền kinh tế

Trong bản đánh giá nhanh mới đây, TS. Cấn Văn Lực cùng nhóm chuyên gia Viện Đào tạo và Nghiên cứu BIDV cho rằng, có 4 tác động của việc giảm lãi suất điều hành của Ngân hàng Nhà nước đối với nền kinh tế và doanh nghiệp.

Một là, việc giảm lãi suất sẽ hỗ trợ các tổ chức tín dụng trong việc tiếp cận vốn từ Ngân hàng Nhà nước qua các công cụ như cho vay tái chiết khấu, tái cấp vốn, liên ngân hàng; qua đó, giúp các tổ chức tín dụng có điều kiện tiếp tục giảm lãi suất huy động và cho vay. Đồng thời, tăng trưởng tín dụng được kỳ vọng sẽ khởi sắc hơn khi lãi suất giảm trong thời gian tới, qua đó góp phần tăng thu nhập từ tín dụng và các dịch vụ liên quan cho các tổ chức tín dụng.

Hai là, lãi suất giảm (đối với cả nợ cũ và vay mới) sẽ hỗ trợ doanh nghiệp, bên vay vốn, giảm một phần chi phí tài chính. Doanh nghiệp cũng có thể huy động vốn mới (vay nợ, phát hành trái phiếu) với lãi suất thấp hơn, vừa góp phần tăng khả năng trả nợ, giảm rủi ro nợ xấu, giảm chi phí đầu vào, vừa tạo điều kiện giảm giá đầu ra tương ứng, qua đó kích thích tiêu dùng.

Ba là, động thái chính sách này tiếp tục cho thấy thay đổi chính sách tiền tệ, từ thận trọng sang linh hoạt, nới lỏng, theo đó, doanh nghiệp và người dân có kỳ vọng lãi suất tiếp tục giảm, khiến họ có thể quyết định đầu tư, tiêu dùng nhiều hơn, góp phần hỗ trợ phục hồi và phát triển kinh tế - xã hội năm nay và năm tới.

Bốn là, lãi suất giảm sẽ có tác động tích cực một phần lên thị trường chứng khoán và bất động sản khi mà nhà đầu tư có thể sẽ chuyển dịch một phần từ tiền tiết kiệm sang chứng khoán, mua bất động sản với mong muốn tìm kiếm tỷ suất sinh lời cao hơn cùng với kỳ vọng về triển vọng phục hồi của thị trường chứng khoán hoặc chi phí mua bất động sản thấp hơn...

"Tuy nhiên, điều này phụ thuộc nhiều vào khẩu vị rủi ro của mỗi nhà đầu tư vì đầu tư chứng khoán, bất động sản rủi ro hơn so với gửi tiền tiết kiệm", ông Lực nhấn mạnh.