Các sự kiện tại Ngân hàng Silicon Valley đã làm sáng tỏ rủi ro bất ngờ đối với các ngân hàng có tiền gửi không được bảo hiểm đang ở mức cao…

Tiền gửi không được bảo hiểm tăng mạnh tại nhiều ngân hàng sau đại dịch Covid-19. Công ty S&P Global Market Intelligence cho biết, các ngân hàng lớn của Mỹ đã nắm giữ 7,9 nghìn tỷ USD tiền gửi không được bảo hiểm vào cuối năm 2022, tương đương tăng gần 41% so với năm 2019. Tuy vậy, lượng tiền này vào năm 2022 đã giảm so với 2021 khi mọi người tìm thấy những nơi tốt hơn để gửi tiền thay vì cho vào tài khoản ngân hàng.

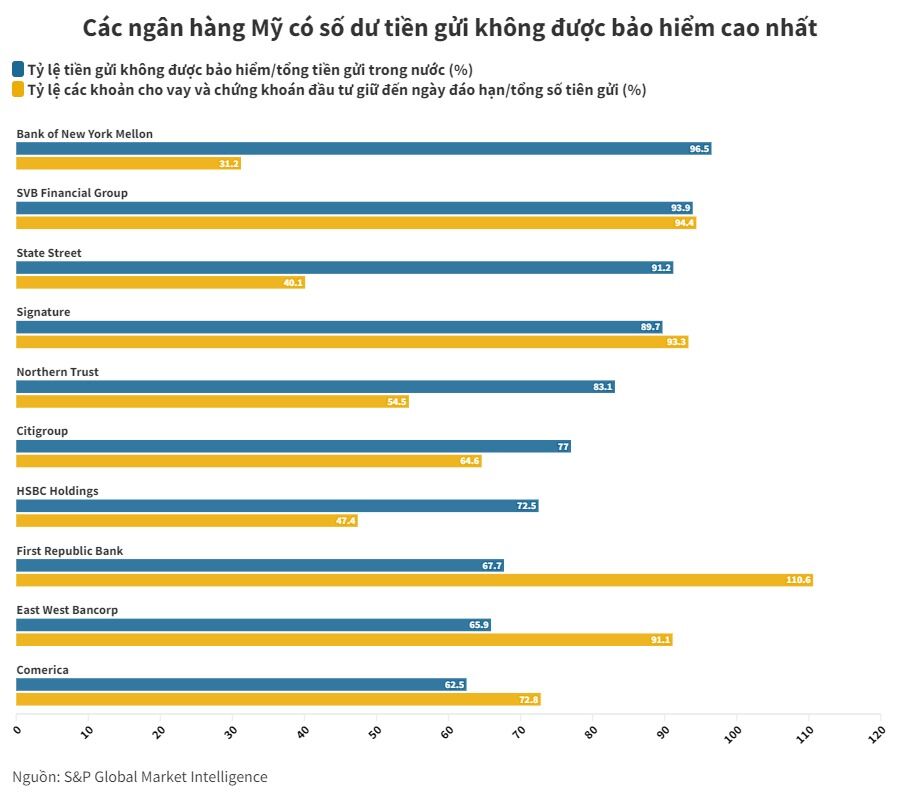

Ông David Hayes, chuyên viên phân tích cấp cao của S&P Global Market Intelligence thông tin, ngân hàng SVB đứng thứ hai trong số các ngân hàng có tài sản hơn 50 tỷ USD, với 93,9% số tiền gửi không được bảo hiểm. Trong khi đó, Ngân hàng Signature xếp thứ tư về tỷ lệ tiền gửi không được bảo hiểm này.

Đồng thời, nhìn vào bối cảnh hệ thống ngân hàng hiện tại, có thể thấy một số ngân hàng khác cũng có mức tiền gửi không được bảo hiểm cao.

"Có ba ngân hàng khác có ước tính tỷ lệ tiền gửi trong nước không được bảo hiểm trên 80%. Cả ba ngân hàng này, bao gồm Bank of New York Mellon, State Street Corp (STT). và Northern Trust Corp, đều là những ngân hàng ủy thác/ngân hàng lưu ký lớn", ông David Hayes nói nhưng không đưa ra hồi chuông cảnh báo với ba ngân hàng này.

Bởi lẽ, mức tiền gửi không được bảo hiểm cao chỉ là một nửa rủi ro mà Ngân hàng SVB phải đối mặt. Yếu tố khác là lượng chứng khoán được giữ đến ngày đáo hạn so với tổng số tiền gửi của ngân hàng khổng lồ mà SVB gánh vác.

Các khoản lỗ chứng khoán chưa thực hiện từ tài sản này khiến ngân hàng dễ bị tổn thương khi gặp tình trạng rút tiền ồ ạt. Sự phụ thuộc vào các khoản đầu tư dài hạn này cũng đã khiến SVB gặp khó khăn trong việc bán và huy động vốn đủ nhanh để đáp ứng việc rút tiền ngày càng tăng từ khách hàng của mình.

"Khi so sánh với SVB và Signature, bộ ba Ngân hàng New York Mellon, State Street và Northern Trust có tỷ lệ tổng số tài sản giữ đến ngày đáo hạn, hay HTM, trên tổng số tiền gửi, thấp hơn nhiều", Hayes nói.

Chẳng hạn, các khoản cho vay và chứng khoán giữ đến ngày đáo hạn của Bank of New York Mellon chỉ chiếm 31,2% tổng số tiền gửi. Và tỷ lệ đó lần lượt chỉ là 40,1% và 54,5% tại State Street và Northern Trust. So Trong khi đó, tại ngân hàng SVB và Signature, con số này lần lượt là 94,4% và 93,3%.

Tuyên bố từ Ngân hàng New York Mellon cho biết: "Là một ngân hàng G-SIB và lâu đời nhất của Mỹ, BNY Mellon có bảng cân đối kế toán mạnh, được vốn hóa tốt và có rủi ro tín dụng thấp với tổng tài sản là 406 tỷ USD tính đến cuối năm 2022. Trong đó có 197 tỷ USD là tiền mặt hoặc tài sản có tính thanh khoản cao khác, cùng với đó, tỷ lệ cho vay trên tiền gửi của ngân hàng là 24%".

Tuy nhiên, điều này không có nghĩa là một số ngân hàng không có rủi ro cao đối với lượng chứng khoán giữ đến ngày đáo hạn lớn.

Báo cáo từ S&P Global cho biết: "Chỉ có hai trong số các ngân hàng có tài sản hơn 50 tỷ USD mà ít nhất một nửa số tiền gửi trong nước của họ được ước tính không có bảo hiểm là có tổng các khoản cho vay cộng với chứng khoán giữ đến ngày đáo hạn vượt quá số tiền gửi vào cuối năm 2022. Trong đó, ngân hàng First Republic có mức cao nhất, ở mức 110,6 %, trong khi công ty con của Western Alliance Bancorp., Ngân hàng Western Alliance, ở mức 101,7%".

Nhưng điều quan trọng cần lưu ý là First Republic và Western Alliance cũng có mức tiền gửi trong nước không được bảo hiểm thấp hơn nhiều so với ngân hàng SVB và Signature, lần lượt là 57,7% và 67,7%.

Cùng với đó, S&P Global lưu ý rằng các nhà quản lý đã thay đổi quy tắc để gia tăng tính an toàn và ổn định của hệ thống ngân hàng Mỹ.

"Các nhà quản lý cũng nói rằng những người gửi tiền tại SVB và Signature sẽ có quyền lấy lại vào tiền của họ. Tuy các động thái này không hoàn toàn loại bỏ sự hoảng loạn ra khỏi hệ thống khi cổ phiếu ngân hàng bị vùi dập vào ngày 13/3, nhưng giá cổ phiếu đã tăng trở lại vào đầu phiên giao dịch ngày 14/3", báo cáo cho biết.