Cuối tuần vừa qua, 04 ngân hàng thương mại cổ phần có vốn nhà nước chi phối vừa điều chỉnh giảm nhẹ lãi suất huy động ở một số kỳ hạn. Hiện lãi suất huy động đang giảm về bằng so với cách đây 1 năm và dự báo từ nay đến cuối năm sẽ còn tiếp tục giảm.

Lãi suất huy động đã về sát mức trước đại dịch COVID-19

Mặt bằng lãi suất huy động hiện đã về mức tương đương như trước khi đại dịch COVID-19 diễn ra.

Mặt bằng lãi suất huy động hiện đã về mức tương đương như trước khi đại dịch COVID-19 diễn ra.

Cụ thể, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) và Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) cùng giảm lãi suất huy động kỳ hạn 1 và 2 tháng từ 3,4%/năm xuống 3,3%/năm.

Ngân hàng TMCP Công Thương Việt Nam (VietinBank) cũng giảm 0,1%/năm lãi suất huy động tại nhiều kỳ hạn. Theo đó, lãi suất kỳ hạn từ 1 – 3 tháng xuống mức 3,3%/năm; kỳ hạn từ 3 – 6 tháng xuống mức 4,1%/năm; kỳ hạn 6 – 12 tháng xuống mức 5%/năm; và kỳ hạn từ 12 tháng trở lên xuống mức 6,3%/năm.

Ngân hàng TMCP Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) giảm lãi suất tiền gửi kỳ hạn 13 – 24 tháng từ mức 6,3%/năm xuống còn 6%/năm; kỳ hạn 1 và 2 tháng từ mức 3,4%/năm xuống còn 3,3%/năm.

Đồng thời 04 ngân hàng này đồng loạt áp dụng lãi suất không kỳ hạn ở mức 0,1%/năm. Như vậy, lãi suất huy động tại các ngân hàng Vietcombank, BIDV, VietinBank và Agribank đối với các kỳ hạn ngắn hiện đã giảm về bằng thời điểm cách đây một năm.

Bên cạnh đó, mặt bằng lãi suất huy động của các ngân hàng thương mại cổ phần tư nhân cũng đã hạ xuống. Điển hình, lãi suất huy động đối với kỳ hạn dưới 6 tháng hiện phổ biến ở mức 4 – 4,75%/năm; kỳ hạn 6 tháng từ 6 – 7,4%/năm; và kỳ hạn 12 tháng trở lên ở mức 6,3 – 8,2%/năm.

Theo đánh giá triển vọng vĩ mô mới đây của KB Securities Vietnam (KBSV), mặt bằng lãi suất huy động tại Việt Nam thực tế đã tạo đỉnh từ đầu năm 2023 và duy trì xu hướng giảm cho đến thời điểm hiện tại và đã về sát mức lãi suất trước đại dịch COVID-19.

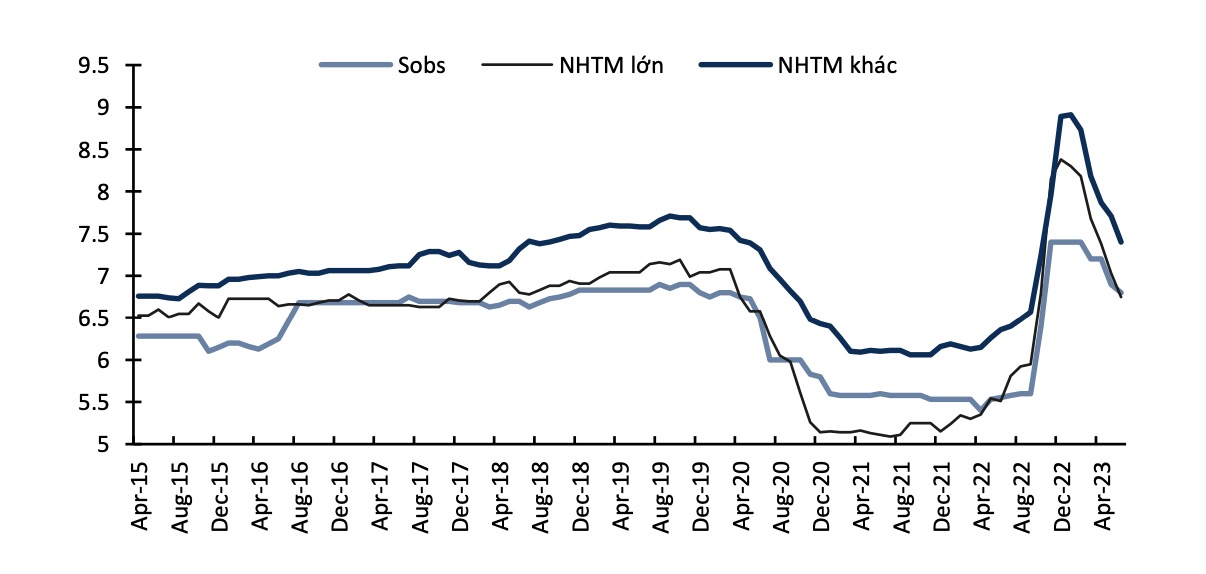

Diễn biến lãi suất huy động 12 tháng bình quân của các nhóm ngân hàng qua các tháng. (Nguồn: Wichart, KBSV)

Diễn biến lãi suất huy động 12 tháng bình quân của các nhóm ngân hàng qua các tháng. (Nguồn: Wichart, KBSV)

Tính đến giữa tháng 7/2023, lãi suất huy động 12 tháng của nhóm các ngân hàng thương mại quốc doanh (Sobs) là 6,3%/năm; nhóm các ngân hàng thương mại cổ phần lớn (ACB, MBB, VPB, TCB) là 6,83%/năm; và nhóm ngân hàng thương mại khác là 7,18%. Bình quân 6 tháng đầu năm nay, lãi suất huy động đã giảm tương đối mạnh, khoảng 1,35%.

KBSV dự báo lãi suất huy động sẽ tiếp tục xu hướng giảm từ nay đến cuối năm, với mức lãi suất huy động bình quân 12 tháng của các ngân hàng quanh mức 6,2%/năm, giảm 1,8% so với đầu năm, và giảm 0,45% so với thời điểm hiện tại.

Dự báo lãi suất cho vay sẽ giảm khoảng 2%

Đối với lãi suất cho vay, KBSV cho biết xu hướng lãi suất cho vay sẽ có độ trễ từ 3 – 6 tháng so với với diễn biến lãi suất huy động bởi giá vốn đầu vào của các ngân hàng vẫn chịu mức chi phí cao hơn do các khoản tiền gửi lãi suất cao chưa đáo hạn. Theo ước tính sơ bộ, mặt bằng lãi suất cho vay đã hạ nhiệt 1% so với thời điểm cuối năm 2022.

KBSV nhận định ưu tiên hàng đầu đối với Việt Nam hiện nay là duy trì tăng trưởng kinh tế do đó Ngân hàng Nhà nước Việt Nam (SBV) có thể sẽ tiếp tục hạ lãi suất điều hành nếu không có biến động bất thường về tỷ giá. Đồng thời, lạm phát tại Việt Nam đã có xu hướng hạ nhiệt từ đầu năm đến nay và sẽ chưa gây ra nhiều áp lực trong thời gian tới. Trong khi đó, tăng trưởng tín dụng đang ở mức thấp kỷ lục và nhiều khả năng, tăng trưởng tín dụng cả năm sẽ cách xa mục tiêu của SBV.

Xem thêm: "Tỷ giá USD/VND có thể tăng nhẹ trong nửa cuối năm nay" trên Tạp chí Công Thương tại đây.

Trong bối cảnh mặt bằng lãi suất huy động đã giảm mạnh kể từ đầu năm, kéo theo chi phí vốn các ngân hàng được kéo giảm, đặc biệt khi các khoản vay lãi suất cao cuối năm ngoái đáo hạn, các ngân hàng sẽ có động lực để hạ lãi suất cho vay nhằm thu hút khách hàng vay mới. Đồng thời, rủi ro nợ xấu cũng sẽ tác động tới quyết định hạ lãi suất cho vay của các ngân hàng.

Theo đó, KBSV dự báo lãi suất cho vay bình quân kỳ hạn 12 tháng vào cuối năm nay sẽ giảm từ 1,8% - 2,3% so với thời điểm đầu năm.

Dù vậy, mức giảm thực tế sẽ còn phụ thuộc vào sự phục hồi của nền kinh tế, sức khoẻ của doanh nghiệp, rủi ro từ thị trường bất động sản cũng như vấn đề về thị trường trái phiếu doanh nghiệp..., qua đó tác động đến rủi ro tín dụng của ngân hàng. Nếu rủi ro này vẫn duy trì ở mức cao, các ngân hàng sẽ yêu cầu lãi vay cao để bù đắp chi phí trích lập dự phòng rủi ro nợ xấu, qua đó cản trở nỗ lực giảm lãi suất của Chính phủ và SBV.

Chính phủ yêu cầu phấn đấu giảm lãi suất ít nhất 1,5 - 2% Quỳnh Trang