Các công ty chứng khoán tiếp tục công bố lợi nhuận tăng trưởng trong quý 2/2024. Tuy nhiên, ghi nhận kết quả kinh doanh có sự phân hóa...

Mùa công bố kết quả kinh doanh quý 2/2024 đang “nở rộ”, trong đó chứng khoán là một trong những nhóm ngành được thị trường mong đợi nhất. Theo khảo sát từ Thương Gia, ngành chứng khoán trong quý 2 ghi nhận bức tranh trái chiều về kết quả kinh doanh. Một số công ty vẫn báo lãi tăng bằng lần, ngược lại đã có những cái tên “đuối sức”.

ĐUA NHAU BÁO LÃI

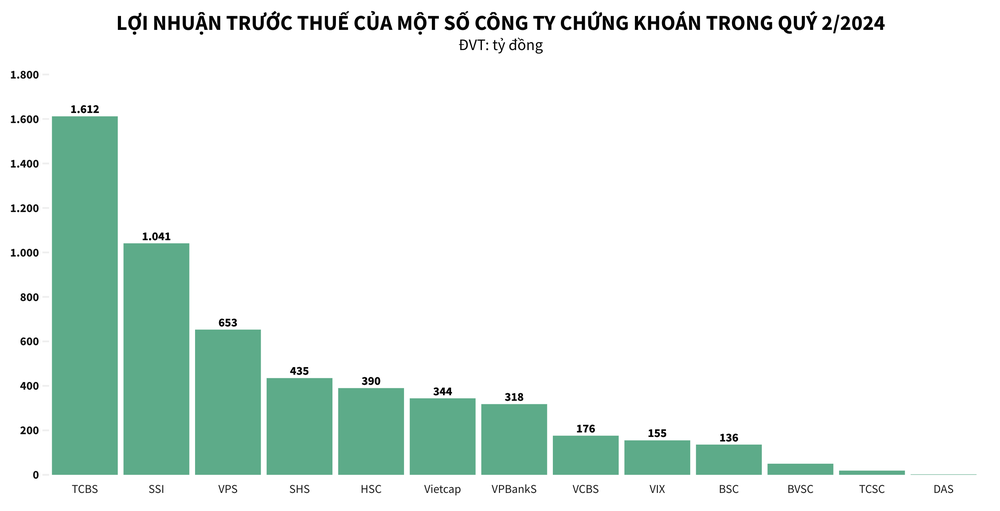

Tính đến thời điểm hiện tại, hầu hết các công ty chứng khoán đã công bố báo cáo tài chính quý 2/2024. Ngôi vị quán quân lợi nhuận thuộc về Chứng khoán Kỹ Thương (TCBS) với lãi trước thuế quý 2 đạt 1.612 tỷ đồng, tăng 192% (gần gấp ba lần) so với cùng kỳ năm trước. Đây đồng thời là kết quả một quý kỷ lục của TCBS.

Trong quý, các mảng đem về doanh thu lớn nhất gồm kinh doanh nguồn vốn và phân phối trái phiếu (868 tỷ đồng), ngân hàng đầu tư (538 tỷ đồng), cho vay margin và ứng trước tiền bán (629 tỷ đồng). Trong khi đó, mảng môi giới ghi nhận 46 tỷ đồng doanh thu, giảm 18% so với cùng kỳ năm trước.

TCBS tạm thời là đơn vị báo lãi lớn nhất ngành chứng khoán trong quý 2. Năm 2024, công ty này đặt mục tiêu lãi trước thuế đạt 3.700 tỷ đồng. Như vậy, kết quả 6 tháng đầu đã đạt 2.772 tỷ đồng, thực hiện 75% chỉ tiêu năm.

“Ngậm ngùi” đứng sau TCBS là “ông lớn” Chứng khoán SSI (mã chứng khoán: SSI) - đang xếp thứ hai về lợi nhuận tuyệt đối. Báo cáo tài chính riêng quý 2 của ông lớn này cho thấy doanh thu và lợi nhuận trước thuế đạt 2.311 và 1.041 tỷ đồng, lần lượt tăng 44,5% và 59% so với cùng kỳ 2023.

Về kết quả kinh doanh hợp nhất, SSI ước tính doanh thu đạt 2.368 tỷ đồng và lợi nhuận trước thuế đạt 1.060 tỷ đồng. Lũy kế 6 tháng đầu năm, công ty ước đạt 4.381 tỷ đồng tổng doanh thu và 2.002 tỷ đồng lợi nhuận trước thuế, thực hiện lần lượt 54% và 59% kế hoạch 2024.

Chứng khoán Sài Gòn - Hà Nội (mã chứng khoán: SHS) cũng đã công bố báo cáo tài chính quý 2, ghi nhận doanh thu hoạt động tăng 94% lên 599 tỷ đồng. Đà tăng chủ yếu nhờ mảng tự doanh thắng lớn với lãi từ tài sản FVTPL đạt 376 tỷ, gấp 3 lần cùng kỳ năm trước. Khấu trừ các chi phí liên quan, lợi nhuận trước thuế của SHS đạt 435 tỷ đồng, tăng tới 151% so với cùng kỳ năm 2023.

Lũy kế nửa đầu năm, SHS ghi nhận 1.164 tỷ đồng doanh thu hoạt động, tăng 18% so với cùng kỳ năm 2023. Riêng tổng lợi nhuận từ các khoản đầu tư tài chính ghi nhận thông qua lãi lỗ (FVTPL) ở mức 726 tỷ đồng, tăng trưởng gấp 18,3 lần cùng kỳ năm ngoái, hơn một nửa là các khoản lợi nhuận đã thực hiện. Kết quả, lãi trước thuế 6 tháng đạt 879 tỷ đồng, gần gấp 4 lần so với 6 tháng đầu năm ngoái và thực hiện được gần 85% chỉ tiêu lợi nhuận.

Tại Chứng khoán TP.HCM (mã chứng khoán: HSC), lợi nhuận trước thuế quý 2/2024 đạt 390 tỷ đồng, tăng 99% so với cùng kỳ năm 2023 và là mức cao nhất trong 11 quý liền kề gần đây.

Lũy kế 6 tháng đầu năm, HSC ghi nhận lợi nhuận trước thuế đạt 736 tỷ đồng, tăng 110% so với cùng kỳ năm 2023, hoàn thành 51% kế hoạch năm 2024. HSC tăng trưởng ở tất cả các mảng kinh doanh.

Trong kỳ kinh doanh này, Chứng khoán MB (mã chứng khoán: MBS) tiếp tục là đơn vị công bố báo cáo tài chính sớm nhất. Theo đó, doanh thu quý 2 tăng 120% so với cùng kỳ năm trước, đạt 883 tỷ đồng. Lợi nhuận sau thuế đạt 217 tỷ đồng, tăng 75%. MBS cho biết doanh thu khởi sắc đến từ việc thanh khoản toàn thị trường tăng mạnh so với cùng kỳ. Từ đó, doanh thu môi giới tăng 32% đạt hơn 179 tỷ đồng. Lãi từ cho vay và phải thu chiếm 262 tỷ đồng, tăng 88%.

Tại mảng tự doanh của MBS, lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) ghi nhận 341 tỷ đồng, gấp 4,8 lần cùng kỳ. Trong khi đó, lãi từ khoản đầu tư nắm giữ đến ngày đáo hạn (HTM) giảm 22% xuống 36 tỷ đồng.

Tương tự, Chứng khoán Vietcap (mã chứng khoán: VCI) cũng có kết quả quý 2 đầy tích cực với lợi nhuận trước thuế đạt 344 tỷ đồng, tăng 163% so với quý 2/ 2023. Trong 6 tháng đầu năm 2024, lợi nhuận trước thuế đạt 571 tỷ đồng, tăng 170% so với cùng kỳ và hoàn thành 82% kế hoạch năm 2024 của Vietcap là 700 tỷ đồng.

Bức tranh lợi nhuận ngành chứng khoán còn ghi nhận mặt tích cực khi 4 đơn vị chuyển từ lỗ sang lãi, gồm SBSI, SBBS, IRS và NSI.

Điển hình như Chứng khoán Saigonbank Berjaya (SBBS) công bố kết quả kinh doanh quý 2 với lãi sau thuế 5,5 tỷ đồng, cải thiện so với lỗ 134 triệu đồng trong quý 2/2023. Kể từ quý 1/2022 đến nay, đây là quý đầu tiên đơn vị này báo lãi (lỗ 9 quý liên tiếp). Lũy kế 6 tháng đầu năm, công ty báo lãi sau thuế đạt 3,3 tỷ đồng, khởi sắc hơn kết quả lỗ 3,6 tỷ đồng năm trước.

LỢI NHUẬN “ĐI LÙI”, NHIỀU DOANH NGHIỆP BÁO LỖ

Trong kỳ kinh doanh qua, nhiều doanh nghiệp chứng khoán cũng phải ngậm ngùi thông báo lợi nhuận “đi lùi” so với cùng kỳ. Chứng khoán VIX là công ty trong nhóm vốn hoá lớn có kết quả kinh doanh buồn nhất. Trong quý 2/2024, công ty mang về doanh thu hoạt động 379 tỷ đồng, giảm 45% so với cùng kỳ năm ngoái; lợi nhuận sau thuế đạt 124 tỷ đồng, giảm 78%.

Theo giải trình của VIX, chứng khoán Việt Nam có những nhịp sụt giảm sâu trong tháng 4 và 6, điều này ảnh hưởng đến hoạt động tự doanh của công ty. Thực tế, lãi thuần từ mảng này chỉ mang về 63 tỷ đồng, giảm 90% so với quý 2/2023 và chính là nguyên nhân dẫn đến lợi nhuận giảm mạnh.

Ngược lại, hai mảng kinh doanh khác của VIX đều có tăng trưởng tốt với doanh thu môi giới đạt 37 tỷ đồng (tăng 123%) và lãi từ cho vay 119 tỷ đồng (tăng 138%).

Tự doanh kém hiệu quả cũng khiến kết quả kinh doanh của Chứng khoán VNDirect (mã chứng khoán: VND) “đi lùi” trong quý 2/2024. Công ty báo lãi sau thuế 345 tỷ đồng, giảm 18% so với cùng kỳ năm ngoái và giảm mạnh so với hai quý liền trước. Trong kỳ, lãi thuần từ hoạt động tự doanh của VND chỉ đạt 272 tỷ đồng, giảm một nửa so với quý 2/2023.

Mảng tự doanh cũng kéo loạt công ty chứng khoán khác xuống dốc. Chứng khoán BIDV (BSC - mã chứng khoán: BSI) ghi nhận lợi nhuận gộp mảng này chỉ đạt 48 tỷ đồng, so với cùng kỳ đạt hơn 90 tỷ đồng. Điều này khiến lợi nhuận sau thuế của BSC giảm 7% so với quý 2/2023, đạt 115 tỷ đồng.

Hay tại Chứng khoán Bảo Minh (BMSC - mã chứng khoán: BMS), công ty ghi nhận doanh thu hoạt động quý II hơn 49 tỷ đồng, giảm 65% so với cùng kỳ năm trước, chủ yếu do FVTPL giảm 83%.

Cùng chiều doanh thu, chi phí hoạt động quý 2 của BMSC giảm 45,1% xuống còn 16,2 tỷ đồng. Trong đó, lỗ FVTPL ghi nhận 10,8 tỷ đồng, giảm 15% so với cùng kỳ. Chi phí nghiệp vụ môi giới chứng khoán 1,7 tỷ đồng, tăng 70%. Ngoài ra, chi phí lãi vay tăng gấp 7 lần lên 9,1 tỷ đồng.

BMSC báo lãi sau thuế quý 2 gần 16,5 tỷ đồng, giảm 80,7% so với quý 2/2023. Lũy kế 6 tháng đầu năm nay, công ty lãi ròng 32,2 tỷ đồng, giảm 67,2% so với cùng kỳ. Như vậy, sau 6 tháng đầu năm, công ty đã thực hiện gần một nửa kế hoạch lợi nhuận 2024.

Tương tự, Công ty Chứng khoán Ngân hàng Đông Á (mã chứng khoán: DAS) cũng ghi nhận lợi nhuận giảm trong quý 2 vừa qua. Theo đó, doanh thu quý 2 của công ty giảm 2,5% so với cùng kỳ năm trước chủ yếu do doanh thu lãi tiền gửi ngân hàng giảm mạnh và một phần do doanh thu hoạt động tư vấn tài chính với mức giảm của hai hoạt động này lần lượt là 61% và 39%.

Trong khi tổng chi phí tăng hơn 12,9% do tăng chi phí hoạt động môi giới 11,1% chi phí quản lý tăng 19,3%. Do đó, quý 2 công ty báo lãi 1,48 tỷ đồng giảm 34,6% so với cùng kỳ năm trước.

Chứng khoán VPBank (VPBankS) cũng ghi nhận doanh thu hoạt động quý 2 đạt 647 tỷ, tăng 36% so với quý 2/2023. Tuy nhiên chi phí hoạt động cao gấp gần 5 lần cùng kỳ, xấp xỉ 198 tỷ đồng. Kết quả, VPBankS ghi nhận lợi nhuận trước thuế quý 2 giảm 19% so với cùng kỳ xuống 318 tỷ. Luỹ kế 6 tháng đầu năm, VPBankS báo lãi trước thuế giảm 30% so với cùng kỳ xuống 500 tỷ đồng...

Các công ty có lợi nhuận “đi lùi” khác là Chứng khoán APG (mã chứng khoán: APG), Chứng khoán Bảo Việt (mã chứng khoán: BVS), Chứng khoán DNSE (mã chứng khoán: DSE), Chứng khoán Nhất Việt (mã chứng khoán: VFS), Chứng khoán DSC, Chứng khoán Ngân hàng Công thương Việt Nam (mã chứng khoán: CTS), Chứng khoán Thành Công (mã chứng khoán: TCI)...

Ở khía cạnh khác, cũng có nhiều trường hợp báo lỗ trong quý 2, điển hình là: CVS, VNSC, Haseco, WSS, Beta, MSGS, ECC, CSI và TCVN.

Đang lỗ lớn nhất là Chứng khoán CV (CVS). Công ty báo lỗ sau thuế quý 2 gần 7,6 tỷ đồng, sâu hơn so với mức lỗ cùng kỳ năm trước là hơn 1,6 tỷ đồng. Lỗ lũy kế tính đến cuối quý 2 là gần 108 tỷ đồng.

CVS ghi nhận doanh thu hoạt động quý 2 đạt 2,3 tỷ đồng, hơn gấp đôi so với cùng kỳ năm trước. Trong đó, lãi từ HTM chiếm 95,2% doanh thu, đạt 2,16 tỷ đồng, gấp 1,9 so với cùng kỳ.

Ngược chiều doanh thu, CVS ghi nhận chi phí hoạt động gần 6 tỷ đồng, chủ yếu là chi phí nghiệp vụ môi giới chứng khoán. Ngoài ra, công ty ghi nhận 3,9 tỷ đồng chi phí quản lý công ty chứng khoán. Các khoản chi phí vượt doanh thu là nguyên nhân đơn vị báo lỗ.

Trong khi đó, Chứng khoán phố Wall cũng vừa báo lỗ gần 4,2 tỷ đồng trong quý 2 vừa qua, cùng kỳ năm ngoái có lãi gần 35 tỷ đồng.

Doanh thu hoạt động giảm mạnh từ 41 tỷ đồng năm ngoái xuống còn 3,4 tỷ đồng năm nay trong đó chủ yếu giảm mạnh ở mục lãi từ các tài sản tài chính ghi nhận thông qua lãi lỗ còn hơn 1,1 tỷ đồng trong khi cùng kỳ năm ngoái 37 tỷ đồng. Lỗ các tài sản tài chính ghi nhận thông qua lãi lỗ hơn 5 tỷ đồng. Doanh thu nghiệp vụ môi giới cũng giảm còn 134 triệu đồng trong khi chi phí môi giới 741 triệu đồng.

DƯ NỢ MARGIN LÀ ĐỘNG LỰC TĂNG TRƯỞNG CHÍNH

Theo FiinTrade, ngoài kết quả kinh doanh, báo cáo tài chính của các công ty chứng khoán còn cung cấp cho nhà đầu tư một số chỉ báo quan trọng về thị trường, bao gồm dư nợ cho vay margin và số dư tiền gửi trong tài khoản của nhà đầu tư.

Theo đó, dư nợ cho vay margin dự kiến sẽ duy trì tăng trong quý 2 và tiếp tục là động lực tăng trưởng chính cho nhóm này. Với MBS, dư nợ cho vay margin tại thời điểm 30/6/2024 tăng 90% so với cùng kỳ 2023 và 5,9% so với 31/3/2024, đóng góp chính vào mức tăng trưởng lợi nhuận sau thuế trong quý 2.

Trước đó, tính đến thời điểm cuối quý 1/2024, dư nợ cho vay giao dịch ký quỹ (margin) đạt gần 193,3 nghìn tỷ đồng tại thời điểm cuối quý 1/2024, tăng 62,4% so với cùng kỳ năm trước và 11,2% so với cuối năm 2023. Quy mô dư nợ margin này đã vượt đỉnh cũ thiết lập đầu năm 2022. Tuy nhiên xét mức độ tương quan giữa Margin và một số các chỉ số liên quan đến Thanh khoản đều đang ở ngưỡng thấp hơn so với giai đoạn đỉnh 2022.

Nhận định về triển vọng cổ phiếu nhóm này, theo Chứng khoán KBSV, trong 4 tháng đầu năm 2024, nhóm cổ phiếu chứng khoán đã có những nhịp tăng giá mạnh mẽ so với thị trường chung.

Hiện tại, các cổ phiếu trong ngành đều đang giao dịch ở mức trên hoặc tiệm cận vùng std+1 của trung bình P/B 5 năm. Mức giá hiện tại đã phần nào phản ánh triển vọng tích cực trong 2H2024 cùng với khoảng trống thông tin liên quan đến tiến độ thực hiện KRX có thể sẽ đưa nhóm cổ phiếu chứng khoán vào các nhịp điều chỉnh – tích lũy ngắn hạn.

Do đó, nhà đầu tư có thể xem xét và lựa chọn đầu tư vào các nhịp điều chỉnh đối với nhóm cổ phiếu đầu ngành, đa dạng hóa hoạt động kinh doanh, nguồn lực mạnh mẽ cũng như đang ở vùng giá tương đối hợp lý như SSI, HCM, VCI. Đối với nhóm cổ phiếu của các công ty chứng khoán cỡ trung và đã có nhịp tăng mạnh như FTS, MBS và BSI, nhà đầu tư ưu tiên giải ngân tại các nhịp điều chỉnh sâu và cần theo dõi chặt chẽ hiệu quả danh mục đầu tư của các công ty chứng khoán này.

Thúy An