Khảo sát kết quả kinh doanh của 29 ngân hàng thương mại trong nước (đã công bố báo cáo tài chính quý 2/2024) cho thấy, hầu hết nợ xấu tại tất cả ngân hàng trong hệ thống đều “phình to” so với thời điểm cuối năm 2023...

Xu hướng tăng tiến của nợ xấu là mối đe dọa lớn đối với chất lượng tài sản ngành ngân hàng. Do đó, các ngân hàng cần phải xây dựng chiến lược quản lý rủi ro chặt chẽ và hiệu quả.

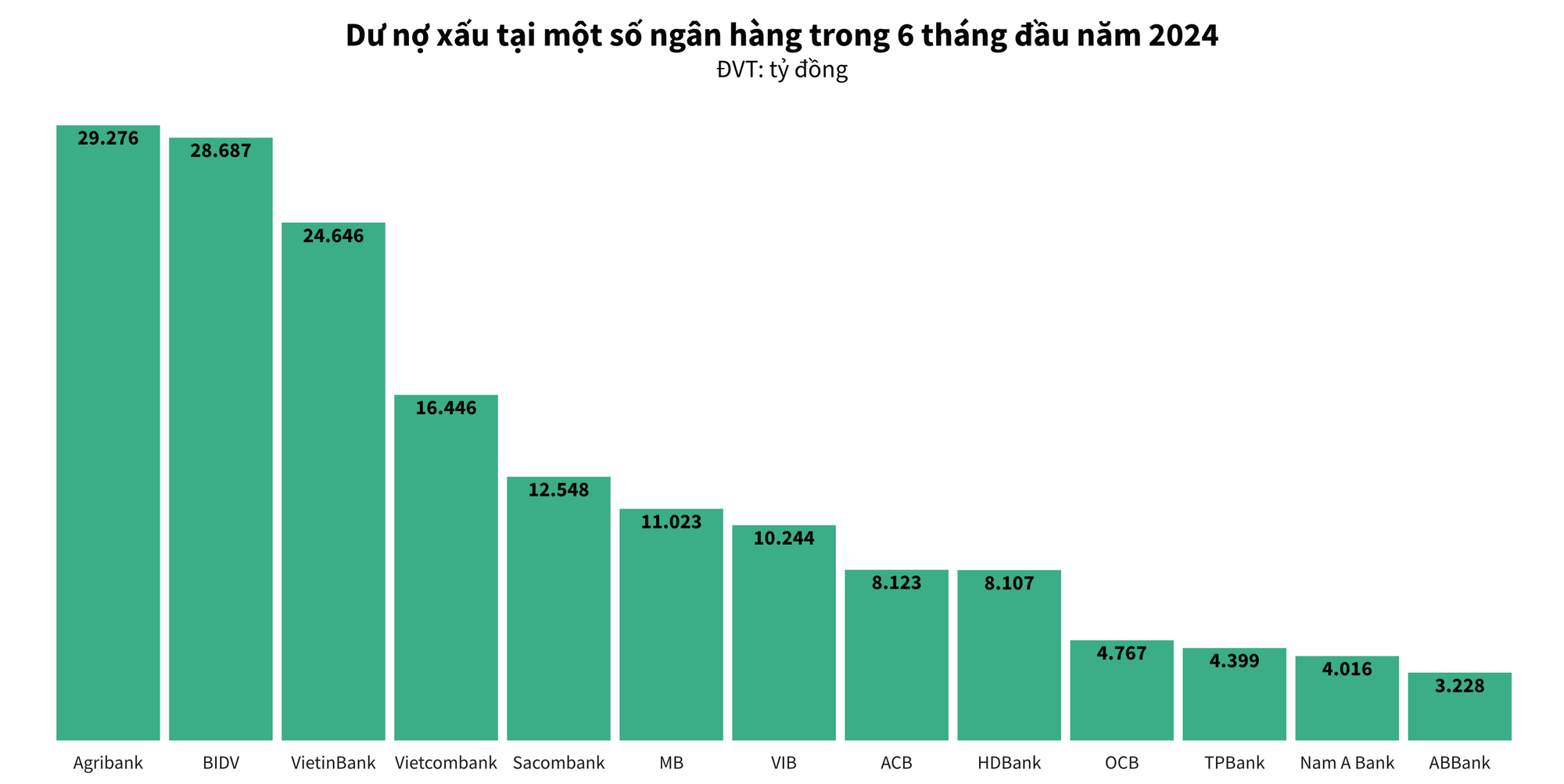

DƯ NỢ XẤU TẠI CÁC NGÂN HÀNG VẪN "PHÌNH TO"

Tổng hợp báo cáo tài chính quý 2 và 6 tháng đầu năm 2024 tại 29 ngân hàng thương mại quốc nội cho thấy, nợ xấu toàn ngành ngân hàng tiếp tục tăng mạnh so với quý 1/2024 và cuối năm 2023. Kết thúc 6 tháng đầu năm nay, số dư nợ xấu các ngân hàng đã tăng thêm 20,8%, tương ứng với 46.719 tỷ đồng, đạt 271.461 tỷ đồng.

Đáng chú ý, nếu tính theo con số tuyệt đối thì cả 4 ngân hàng cổ phần Nhà nước gồm BIDV, VietinBank, Agribank và Vietcombank đang thuộc nhóm có số dư nợ xấu cao nhất ngành.

Cụ thể, số dư nợ xấu tại Agribank đã tăng 1,9%, đạt mức 29.276 tỷ đồng. Kế đến là ngân hàng BIDV với mức dư nợ xấu là 28.687 tỷ đồng, tăng 28,3%. Ngân hàng VietinBank cũng tăng 48,4%, leo lên ngưỡng 24.646 tỷ đồng.

“Quán quân lợi nhuận” Vietcombank thường nằm trong nhóm có chất lượng tài sản tốt trong ngành cũng có thêm hơn 3.991 tỷ đồng nợ xấu sau 6 tháng đầu năm, tương đương mức tăng 32%, đạt 16.446 tỷ đồng.

Ở nhóm ngân hàng thương mại cổ phần tư nhân, ngân hàng Sacombank cho biết, nợ xấu sau 2 quý kinh doanh đầu năm đã đạt 12.548 tỷ đồng, tức tăng 14,2%. Bám sát Sacombank là ngân hàng MB tăng 12,4% nợ xấu lên mức 11.023 tỷ đồng. Nợ xấu tại ngân hàng VIB cũng tăng thêm 21,7% sau 6 tháng kinh doanh và đạt mức 10.244 tỷ đồng.

Tương tự, những ngân hàng có số dư nợ xấu lớn nhất ngành trong thời gian qua là: ACB (8.123 tỷ đồng); HDBank (8.107 tỷ đồng); LPBank (5.482 tỷ đồng); OCB (4.767 tỷ đồng); TPBank (4.399 tỷ đồng); Nam A Bank (4.016 tỷ đồng); Eximbank (4.002 tỷ đồng); SeABank (3.551 tỷ đồng); ABBank (3.228 tỷ đồng); Vietbank (3.052 tỷ đồng); BaoVietBank (2.165 tỷ đồng); Bac A Bank (1.514 tỷ đồng)…

Khảo sát cũng cho thấy, chỉ có hai ngân hàng “ngược dòng” ghi nhận số dư nợ xấu đi lùi là SHB và PG Bank. Trong đó, số dư nợ xấu của SHB đã giảm 2,7%, tương ứng 362 tỷ đồng xuống còn 12.877 tỷ đồng. Còn nợ xấu của PG Bank cũng giảm 50 tỷ đồng hay 5%, lùi về mức 958 tỷ đồng.

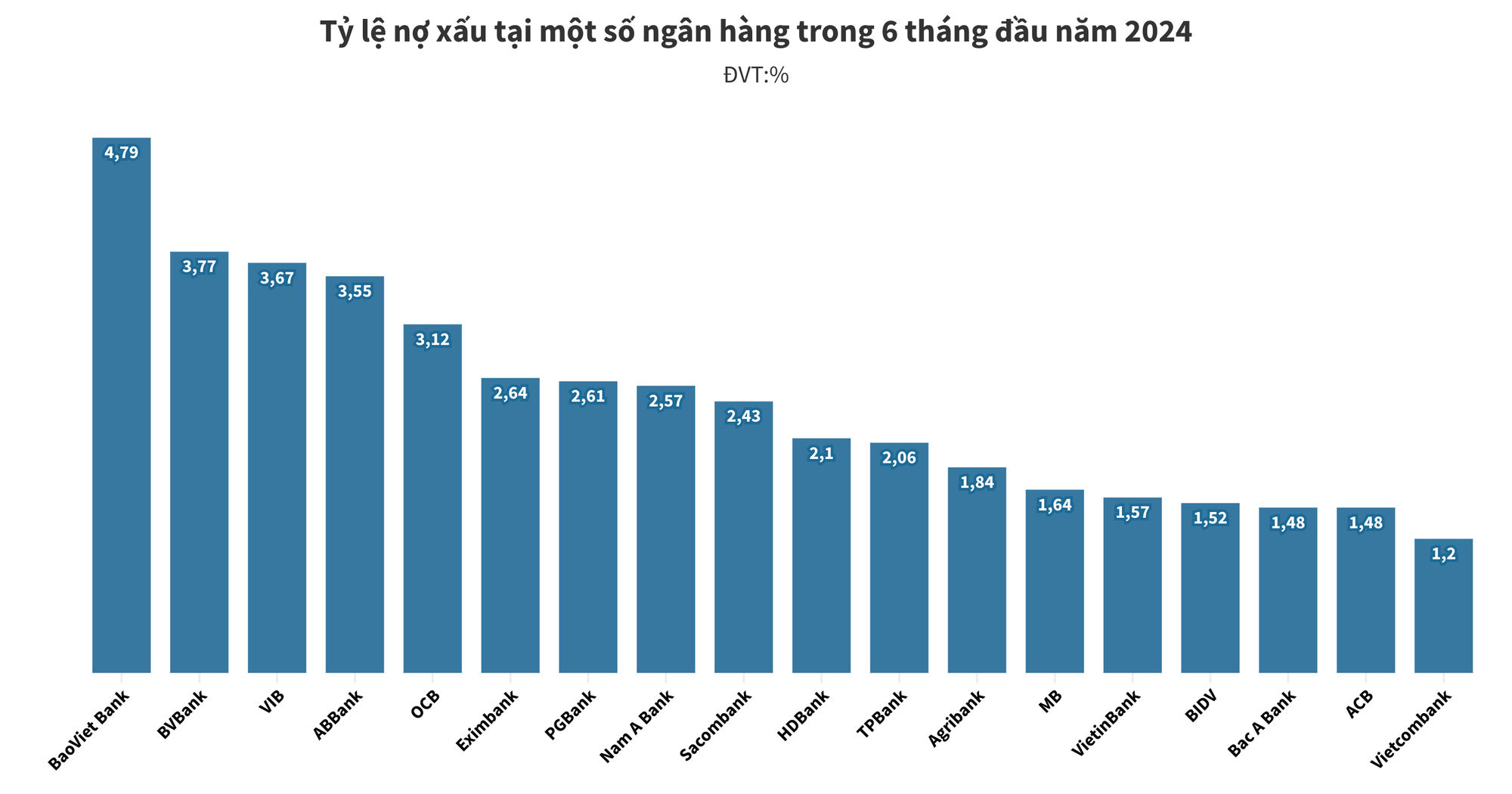

TỶ LỆ NỢ XẤU TIẾP TỤC GIA TĂNG

Cùng chiều với dư nợ xấu, tỷ lệ nợ xấu của toàn ngành ngân hàng trong 6 tháng đầu năm đã tăng 0,24% so với thời điểm cuối năm 2023, đạt 2,17%.

Trong 2 quý đầu năm, hệ thống ngân hàng có đến 24 nhà băng cho biết tỷ lệ nợ xấu tăng. Đồng thời, toàn ngành chỉ ghi nhận 5 tổ chức có tỷ lệ nợ xấu cải thiện là: Agribank (giảm 0,01%); SeABank (giảm 0,03%); PG Bank (giảm 0,24%); Eximbank (giảm 0,01%); SHB (giảm 0,23%).

So với mục tiêu mà Ngân hàng Nhà nước đề ra là tỷ lệ nợ xấu được kiểm soát dưới 3%, thì hiện tại đã có nhiều ngân hàng vượt ngưỡng. Trong đó có thể kể đến: BaoViet Bank (4,79%); BVBank (3,77%); VIB (3,67%); ABBank (3,55%); Vietbank (3,43%); OCB (3,12%).

Những ngân hàng có tỷ lệ nợ xấu dưới 3% là: Eximbank (2,64%); PG Bank (2,61%); Nam A Bank (2,57%); Saigonbank (2,55%); Sacombank (2,43%); HDBank (2,1%); TPBank (2,06%).

Như vậy, 10 ngân hàng có tỷ lệ nợ xấu thấp nhất trong hệ thống cũng lần lượt lộ diện với nhiều cái tên quen thuộc là: Vietcombank, Techcombank, ACB, Bac A Bank, BIDV, Vietinbank, MB, LPBank, Agribank, SeABank.

Ở bảng xếp hạng mới này, Vietcombank vươn lên dẫn đầu danh sách ngân hàng có tỷ lệ nợ xấu thấp nhất, ở mức 1,2%, tăng 0,22% so với cuối năm ngoái. So với cuối quý 1, tỷ lệ nợ xấu của Vietcombank đã có sự cải thiện nhẹ.

Techcombank xếp ở vị trí thứ hai, với tỷ lệ nợ xấu ở mức 1,23%, tăng nhẹ 0,07%. Trước đó, trong quý 1 tỷ lệ nợ xấu của nhà băng này từng giảm so với cùng kỳ. Ngân hàng ACB cũng vươn lên vị trí thứ ba với tỷ lệ nợ xấu 1,48%, tăng 0,27% so với cuối năm ngoái.

Bac A Bank, ngân hàng có tỷ lệ nợ xấu thấp nhất vào cuối quý 1 và cuối năm 2023 đã tụt xuống hạng 4. Tỷ lệ nợ xấu của Bac A Bank đã tăng 0,56% chỉ sau 6 tháng, lên 1,48%.

Trong khi đó, hai ngân hàng quốc doanh BIDV và Vietinbank lần lượt đứng ở vị trí thứ 5 và 6 với tỷ lệ nợ xấu tương đương 1,52% và 1,57%. Còn Agribank lại xếp ở vị trí thứ 9 với 1,84%.

Ngân hàng MB cũng đã trở lại Top 10 với tỷ lệ nợ xấu đạt 1,64%, sau khi tăng 0,04%. Còn LPBank tăng 0,39% và đạt 1,73%. Vị trí thứ 10 là SeABank với tỷ lệ nợ xấu chạm mốc 1,91% sau khi giảm 0,03%.

HẠ NHIỆT NỢ XẤU

Theo các chuyên gia, nợ xấu không chỉ là một chỉ số phản ánh rủi ro tín dụng, mà còn là thước đo cho thấy những khó khăn và rủi ro mà nền kinh tế đang phải đối mặt. Sự gia tăng của nợ xấu trong hệ thống ngân hàng xuất phát từ nhiều nguyên nhân.

Cụ thể, nền kinh tế vẫn đang trong giai đoạn phục hồi sau đại dịch Covid-19 và chịu ảnh hưởng của biến động toàn cầu, khiến nhiều doanh nghiệp và cá nhân gặp khó khăn trong việc trả nợ. Thêm nữa, một số khoản nợ xấu còn là kết quả của quá trình thẩm định tín dụng chưa chặt chẽ, khiến khả năng trả nợ của khách hàng bị đánh giá thấp.

Ngoài ra, sự kiện ngân hàng SCB bị đưa vào diện kiểm soát đặc biệt và các khoản nợ xấu phát sinh từ ngân hàng này cũng làm cho tỷ lệ nợ xấu tăng mạnh hơn kể từ năm 2022.

Thống kê mới nhất của Công ty Chứng khoán Rồng Việt (VDSC) cho biết, nợ xấu nội bảng có xu hướng tăng thêm khoảng 75,9 nghìn tỷ đồng so với cuối năm 2023, trong khi nợ nội bảng, tiềm ẩn và cơ cấu lại tăng thêm khoảng 30,7 nghìn tỷ đồng.

Đặc biệt, nợ cơ cấu lại thời hạn và giữ nguyên nhóm nợ theo Thông tư số 06/2024/TT-NHNN và Thông tư số 02/2023/TT-NHNN tăng khá mạnh, cho thấy rằng nhiều doanh nghiệp vẫn gặp khó khăn trong việc trả nợ và cần sự hỗ trợ từ các chính sách cơ cấu lại nợ.

Tuy nhiên, một điểm sáng là tốc độ tăng nợ xấu quý 2 đã chậm lại và tỷ lệ xử lý nợ xấu tăng nhanh hơn. Cụ thể, trong 6 tháng đầu năm 2024, ngành ngân hàng xử lý được hơn 96.000 tỷ đồng nợ xấu, tăng 28,9% so với cùng kỳ năm trước. Trong đó, xử lý nợ xấu bằng dự phòng rủi ro ở mức cao, chiếm 48,9% tổng nợ xấu được xử lý.

Tăng trưởng kinh tế tích cực trong nửa đầu năm và dự báo còn tiếp tục tích cực trong thời gian tới sẽ tạo điều kiện giúp gia tăng tín dụng và cải thiện thanh khoản thị trường.

Bên cạnh đó, Luật các tổ chức tín dụng (sửa đổi) và các luật liên quan đến lĩnh vực bất động sản (sửa đổi) đã có hiệu lực từ ngày 1/8/2024, dự kiến sẽ góp phần thúc đẩy thị trường bất động sản phát triển và minh bạch hơn, từ đó gia tăng tỷ lệ tăng trưởng tín dụng và khả năng xử lý nợ xấu.

Có thể thấy, nợ xấu tăng không chỉ là thách thức của ngành ngân hàng mà của toàn nền kinh tế. Vì thế, các bên đều cần có trách nhiệm chung trong “hạ nhiệt” nợ xấu

Trước áp lực nợ xấu gia tăng, nhiều ngân hàng đã tăng cường trích lập dự phòng rủi ro để bảo vệ tài chính của mình. Đây là một biện pháp quan trọng giúp các ngân hàng giảm thiểu rủi ro tín dụng và đối phó với các khoản nợ khó đòi.

Ngoài việc tăng cường dự phòng rủi ro, Ngân hàng Nhà nước cũng đã chỉ đạo các ngân hàng triển khai các biện pháp cơ cấu lại nợ và xử lý nợ xấu theo chương trình giai đoạn 2021-2025. Điều này bao gồm việc tiếp tục kiểm soát và hạn chế nợ xấu mới phát sinh, nâng cao chất lượng tín dụng và giám sát chặt chẽ các hoạt động cấp tín dụng, tình hình xử lý nợ xấu. Ngân hàng Nhà nước cũng đã tổ chức các buổi họp báo để công khai, minh bạch vấn đề nợ xấu, nhấn mạnh trách nhiệm chung của các bên trong việc xử lý nợ xấu, không chỉ của các ngân hàng mà còn của khách hàng.

Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú khẳng định: “Nợ xấu không chỉ là kết quả của quá trình hoạt động tín dụng mà còn là hệ quả của những khó khăn chung của nền kinh tế. Các tổ chức tín dụng cần phải phối hợp chặt chẽ với Ngân hàng Nhà nước để xử lý nợ xấu một cách hiệu quả, đồng thời nâng cao ý thức trách nhiệm của khách hàng trong việc trả nợ”.

Sự gia tăng của nợ xấu là một thách thức lớn đối với ngành ngân hàng Việt Nam, đòi hỏi các ngân hàng phải có chiến lược quản lý rủi ro chặt chẽ và hiệu quả. Tuy nhiên, đây cũng là cơ hội để các ngân hàng tái cơ cấu, cải thiện chất lượng tín dụng, và tăng cường sự ổn định tài chính.

Nguyễn Lan