Sự trầm lắng và khủng hoảng trong lĩnh vực bất động sản đã ảnh hưởng không nhỏ tới hoạt động của các ngân hàng từ cho vay, kiểm soát rủi ro và xử lý nợ xấu…

Giá trị bất động sản thế chấp tại các ngân hàng tiếp tục tăng dù thị trường trầm lắng

Giá trị bất động sản thế chấp tại các ngân hàng tiếp tục tăng dù thị trường trầm lắng

Việc lựa chọn tài sản đảm bảo của các khoản vay phụ thuộc vào nhiều yếu tố như đặc thù sản phẩm cung cấp (thế chấp, tín chấp), khẩu vị rủi ro, chiến lược phát triển của từng ngân hàng.

Trong đó, bất động sản là tài sản thế chấp phổ biến nhất của các khoản vay tại ngân hàng, thường chiếm quá nửa giá trị tổng số tài sản thế chấp bởi mức độ ổn định, an toàn hơn so với những lựa chọn khác như trái phiếu, cổ phiếu, xe ô tô, máy móc,...

THẾ CHẤP BẰNG BẤT ĐỘNG SẢN TIẾP TỤC TĂNG

Theo số liệu về tài sản thế chấp được thống kê trong báo cáo tài chính 6 tháng đầu năm 2023 từ 20 ngân hàng công bố (không bao gồm các 4 ngân hàng quốc doanh là BIDV, Vietcombank, Agribank, VietinBank và một số ngân hàng thương mại cổ phần do không công bố chi tiết), tổng số bất động sản được đem ra thế chấp là gần 5,7 triệu tỷ đồng, tăng 2,6% so với cuối năm 2022 trong khi tổng giá trị tài sản thế chấp các ngân hàng tăng 4,73% và tăng trưởng cho vay khách hàng đạt khoảng 8%.

Tăng trưởng giá trị bất động sản thế chấp thấp hơn tăng trưởng tổng tài sản thế chấp cho thấy tỷ trọng của bất động sản đang giảm dần và khả năng ngân hàng đang sử dụng nhiều hơn các loại tài sản khác (xe cộ, tài sản hình thành trong tương lai, hàng hóa luân chuyển, quyền đòi nợ…) để làm tài sản đảm bảo cho các khoản vay.

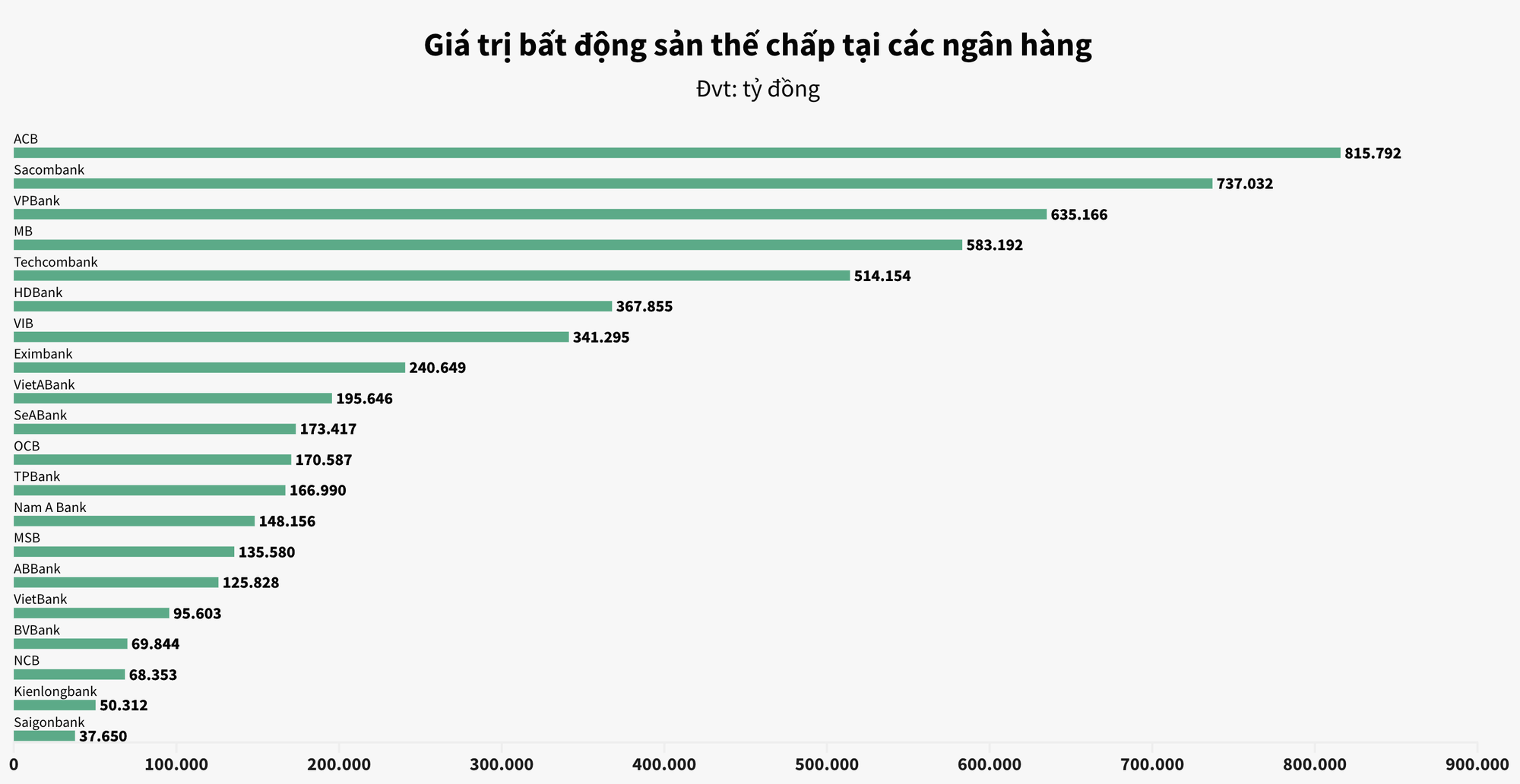

Theo khảo sát, ngân hàng ACB giữ vị trí quán quân với số dư bất động sản thế chấp lên đến 816.000 tỷ đồng, so với cùng kỳ tăng 5,9%. Theo sau lần lượt là các ngân hàng Sacombank (737.000 tỷ đồng), VPBank (635.000 tỷ đồng), MB (583.000 tỷ đồng) và Techcombank (514.000 tỷ đồng)… Đáng chú ý, ngân hàng SeABank có giá trị bất động sản thế chấp tăng cao nhất, lên tới 19,2% so với cùng kỳ.

Giá trị bất động sản thế chấp tại các ngân hàng trong 6 tháng đầu năm 2023

Giá trị bất động sản thế chấp tại các ngân hàng trong 6 tháng đầu năm 2023

Quay lại thời điểm cuối quý 2/2022, tổng số bất động sản đem ra thế chấp tại 20 ngân hàng trên đạt khoảng 57% tổng tài sản đảm bảo của khách hàng, bao gồm bất động sản, động sản, giấy tờ có giá và những tài sản khác. Chỉ riêng nhóm tài sản đảm bảo là bất động sản đã gần bằng 1,4 lần tổng dư nợ cho vay của các ngân hàng trên.

Mỗi ngân hàng lại có yêu cầu với tài sản đảm bảo khác nhau, dẫn tới tỷ lệ thế chấp bất động sản/tổng thế chấp phân hóa. Theo báo cáo tài chính năm 2022, tỷ lệ trên ở nhóm ngân hàng quốc doanh thường đạt từ 68-72%. Riêng ngân hàng Agribank tỷ lệ này vượt trội lên mức 90%.

Đối với nhóm ngân hàng tư nhân có quy mô trung bình và lớn như ACB, Sacombank, Eximbank tỷ trọng bất động sản thế chấp luôn giữ mức cao trên 80%; còn tại VPBank, MB tỷ trọng bất động sản trong tổng tài sản thế chấp chỉ khoảng 42 - 43%; thấp hơn nữa là MSB, TPBank hay NCB với tỷ lệ chưa đầy 30%.

NGÂN HÀNG VẪN ƯA CHUỘNG THẾ CHẤP BẤT ĐỘNG SẢN

Thời gian qua, có một số đề xuất cho rằng Ngân hàng Nhà nước cần nghiên cứu tạo lập các kênh thông thoáng nhưng có kiểm soát hợp lý để tạo nguồn vốn lưu động cho các doanh nghiệp, cơ sở sản xuất hoạt động; cho phép các doanh nghiệp, cơ sở sản xuất thế chấp bằng máy móc, sản phẩm đầu ra, đầu vào để hạn chế phải thế chấp bằng bất động sản.

Phản hồi về vấn đề này, Ngân hàng Nhà nước cho biết, thời gian qua, các tổ chức tín dụng đã và đang thực hiện nhiều biện pháp bảo đảm tiền vay với nhiều loại hình tài sản khác nhau, như ô tô, tài sản hình thành trong tương lai, hàng hóa luân chuyển, quyền đòi nợ, bất động sản… hoặc cho vay không có tài sản bảo đảm trên cơ sở đánh giá phương án, dự án sản xuất kinh doanh hiệu quả, có khả năng tài chính để hoàn trả nợ vay đầy đủ, đúng hạn cả gốc và lãi. Do đó, khách hàng làm việc trực tiếp với các tổ chức tín dụng cho vay để đề xuất cụ thể về tài sản bảo đảm của khoản vay.

Trong bối cảnh “khát” vốn, nhiều doanh nghiệp cho biết rất khó vay được vốn ngân hàng vì không có bất động sản đáp ứng điều kiện cho vay; chủ yếu là các nhà máy, cơ sở sản xuất kinh doanh, đặc biệt là các doanh nghiệp nhỏ và vừa. Theo đánh giá của nhiều chuyên gia, quan điểm chỉ cho vay với tài sản đảm bảo là bất động sản đang trở thành rào cản lớn nhất trong tiếp cận vốn vay của các doanh nghiệp.

Bên cạnh đó, nhiều ý kiến cũng cho rằng việc hạn chế thế chấp bằng bất động sản sẽ khiến cho thị trường bất động sản “khó khăn chồng chất khó khăn”. Hiện nay, các khoản cho vay đầu tư bất động sản của ngân hàng đang chịu hệ số rủi ro cao nhất lên đến 200% và luôn là lĩnh vực bị hạn chế cấp tín dụng cùng với chứng khoán.

Theo dự thảo sửa đổi Thông tư 41/2016/TT-NHNN quy định về tỷ lệ an toàn vốn của các tổ chức tín dụng, Ngân hàng Nhà nước đang xem xét giảm hệ số rủi ro từ 200% xuống 160% đối với cho vay đầu tư dự án bất động sản khu công nghiệp, trong khi hệ số rủi ro áp dụng cho các khoản vay thế chấp nhà ở xã hội sẽ dao động từ 12-50% thay vì mức 25-100% như hiện tại. Tuy nhiên, nhiều phân khúc khác vẫn bị áp dụng mức 200% như cũ.

Đáng lưu ý, dư nợ bất động sản cũng đang tăng trưởng chậm lại, ảnh hưởng đáng kể lên tốc độ tăng trưởng tín dụng chung khi tín dụng bất động sản chiếm tỷ trọng 20% tổng dư nợ tín dụng.

Số liệu từ Ngân hàng Nhà nước cho thấy, nửa đầu năm 2023, tín dụng bất động sản tăng thấp hơn so với tăng trưởng tín dụng chung, trong đó dư nợ tiêu dùng, tự sử dụng bất động sản chiếm đến 65% dư nợ tín dụng bất động sản nhưng lại giảm 1,12%. Đây là năm đầu tiên xuất hiện xu hướng tín dụng tiêu dùng bất động sản giảm trong 3 năm gần đây. Trước đó, vào cuối năm 2022, tín dụng tiêu dùng bất động sản tăng đến 31,01%.

Mặt khác, nếu đứng về phía góc độ ngân hàng có thể thấy, do tính minh bạch tài chính của các doanh nghiệp còn thấp, dẫn đến ngân hàng rất khó thẩm định cho vay. Vì vậy, các ngân hàng cần một tài sản bảo đảm chắc chắn và bất động sản thường được ưa chuộng. Ngoài ra, bất động sản có khả năng tăng giá, cũng như có tính thanh khoản tương đối tốt; cùng với với đặc tính cố định, không thể di dời nên ngân hàng không khó khi định giá, giám sát trong và sau khi giải ngân khoản vay.

Với các tài sản là máy móc thường có khấu hao định kỳ nên giá trị suy giảm mỗi năm, do đó xác định hạn mức cho vay là một vấn đề. Ngoài ra, tính thanh khoản của các máy móc thường thấp, nếu khoản vay trở thành nợ xấu ngân hàng khó xử lý hơn các tài sản bảo đảm là nhà đất.

Đối với hàng hóa, việc kiểm kê và quản lý gặp nhiều khó khăn, chất lượng hàng hóa, sản phẩm nếu tiêu thụ chậm sẽ giảm xuống hoặc thậm chí hư hỏng, không còn bán được. Thực tế cho thấy nhiều trường hợp doanh nghiệp đã tráo đổi hàng hóa, độn hàng hóa kém chất lượng vào, hoặc tìm cách qua mặt ngân hàng và bán cho đối tác dù chưa tất toán khoản vay.

BẤT ĐỘNG SẢN GẶP KHÓ, NGÂN HÀNG “NGẠI” CHO VAY

Tuy nhiên, nhận thế chấp bất động sản cũng khiến ngân hàng phải đứng trước nhiều rủi ro như bất động sản giảm giá, vướng vào tranh chấp, kiện tụng hay khó thanh khoản. Trong bối cảnh nền kinh tế còn khó khăn, cơ sở pháp lý chưa hoàn thiện, việc xử lý những lô đất, dự án bất động sản có quy mô lớn hay vướng vào tranh chấp có thể sẽ kéo dài nhiều năm. Có những trường hợp ngân hàng phải giảm giá tài sản nhiều lần vẫn chưa tìm được người mua.

Từ giữa năm ngoái sau khi vấn đề về bất động sản và trái phiếu doanh nghiệp xảy ra, có thể thấy ngành bất động sản đang gặp vấn đề pháp lý rất nặng khiến dòng tiền không đáp ứng được kế hoạch trả nợ, đặc biệt là nợ trái phiếu góp phần làm tăng tỷ lệ nợ xấu của các ngân hàng.

Thêm vào đó, hiện trạng nhân viên ngân hàng vì lợi ích cá nhân đã cấu kết với khách hàng thổi phồng giá trị tài sản thế chấp cao hơn nhiều so với giá trị thực để tăng hạn mức cho vay, dẫn đến rủi ro cho ngân hàng. Giữa các ngân hàng cũng có thể cạnh tranh gay gắt bằng các chính sách thẩm định dễ dãi và chấp nhận tỷ lệ cho vay cao so với giá trị tài sản thế chấp để lôi kéo khách hàng.

Hậu quả là khi thị trường nhà đất lao dốc, những ngân hàng kiểm soát rủi ro không tốt có thể gánh chịu thiệt hại lớn. Việc xử lý tài sản bảo đảm là bất động sản dù có triển vọng hơn các tài sản khác, nhưng vẫn gặp không ít khó khăn khi thị trường mua bán nợ xấu ở Việt Nam vẫn chưa được định hình và còn nhiều hạn chế.

Chính vì vậy, khi thị trường bất động sản gặp khó khăn, thiếu ổn định và cũng chưa rõ đầu ra thì ngân hàng cũng “ngại” khi cho vay. Điều này lại kéo theo khó khăn cho cả doanh nghiệp vay vốn bằng bất động sản bảo đảm cũng như chính ngân hàng, vì mối quan hệ giữa doanh nghiệp và ngân hàng là “cộng sinh”. Nguồn vốn là vấn đề "sống còn" của doanh nghiệp, cho vay là hoạt động "sống còn" của ngân hàng, trong khi khách hàng chủ yếu của ngân hàng là doanh nghiệp.

Trong những giai đoạn thị trường bất động sản tăng trưởng tốt và giá trị bất động sản giá cao thì việc “bắt tay” giữa doanh nghiệp và ngân hàng là điều hiển nhiên. Nhưng khi doanh nghiệp khó khăn, thì việc quá cẩn trọng của ngân hàng sẽ khiến mối quan hệ cộng sinh đó không hiệu quả.

Đứng trước hiện trạng nêu trên, giới chuyên gia cho rằng, đã đến lúc ngân hàng - doanh nghiệp cần phải tìm được tiếng nói chung, tìm cách “giải bài toán khó” trên cơ sở nguyên tắc bảo đảm "lợi ích hài hòa, rủi ro chia sẻ".