6 tháng đầu năm 2023, phân khúc văn phòng tại TP.HCM vẫn có nguồn cung mới, song phân khúc này lại diễn ra làn sóng trả mặt bằng…

Tại báo cáo “Tổng quan thị trường bất động sản TP.HCM quý 2/2023” của Cushman & Wakefields cho thấy, nhìn chung thị trường bất động sản thời gian qua vãn tương đối ảm đạm, chưa có sự phục hồi vượt trội.

Gần 6.000 m2 sàn được đưa và thị trường

Theo Cushman & Wakefields, trong quý 2/2023, tòa nhà Waterfront Tower tại Quận 1 chính thức được chào thuê ra thị trường văn phòng cho thuê, đóng góp thêm gần 6.000 m2 sàn văn phòng cho thị trường TP.HCM.

Hiện nay, xu hướng trả mặt bằng đang vẫn đang tiếp diễn. Theo ghi nhận từ các giao dịch lớn trên thị trường trong 6 tháng đầu năm đến từ việc trả mặt bằng của các ngành bất động sản, công nghệ và ngân hàng.

Trong 6 tháng 2023, hơn 70% số lượng các giao dịch lớn liên quan đến trả mặt bằng hoặc di dời văn phòng. Khu trung tâm, nơi tập trung nhiều doanh nghiệp, cũng như giá thuê cao là thị trường chịu ảnh hưởng nhất từ xu hướng này. Trong khi đó, khu vực rìa trung tâm ghi nhận nhiều hoạt động di dời nhờ vào khung giá thấp hơn nhưng vẫn tiếp giáp với khu vực trung tâm.

Trong bối cảnh kinh tế đầy thách thức, thị trường văn phòng vẫn trong tình trạng trầm lắng. Phân khúc hạng A tương đối ổn định so với quý trước, tỷ lệ lấp đầy ở hạng B ghi nhận giảm nhẹ. Tiến độ hấp thụ của các nguồn cung mới ra mắt gần đây vẫn còn khá chậm.

“Mặc dù, thị trường có xu hướng nghiêng về khách thuê, họ vẫn phải đối mặt với các khó khăn tài chính và ngày càng chú ý hơn tới chi phí. Tâm lý này đã duy trì xu hướng giảm quy mô, di dời sang mặt bằng rẻ hơn, hay trả mặt bằng hoàn toàn kéo dài từ khoảng nửa cuối năm 2022. Ngoài ra, nếu họ có đủ khả năng chi trả, khách thuê cũng ưu tiên gia hạn mặt bằng văn phòng hiện tại nhằm tiết kiệm chi phí và thời gian thiết lập văn phòng mới”, báo cáo nhấn mạnh.

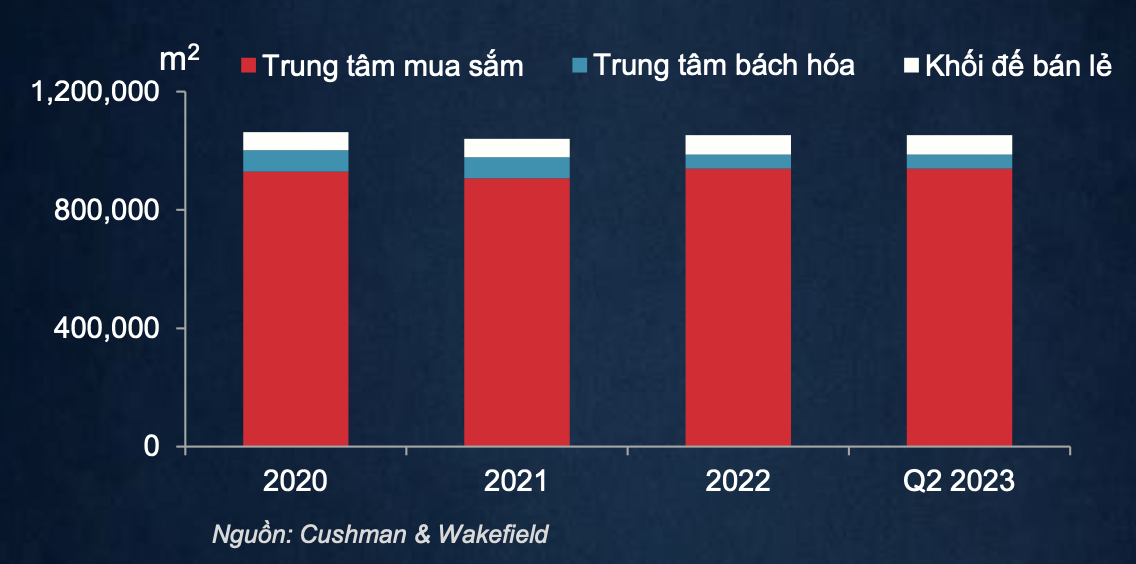

Tổng nguồn cung theo năm của mặt bằng bán lẻ

Tổng nguồn cung theo năm của mặt bằng bán lẻ

Đối với thị trường bán lẻ, sự kiện Parkson nộp đơn xin phá sản và chính thức rút khỏi Việt Nam vào cuối tháng 4/2023 đã để lại nhiều bài học cho các doanh nghiệp.

Do đó, Cushman & Wakefields đã đưa ra 3 lời khuyên: Thứ nhất đa dạng hóa cơ cấu khách thuê nhằm đáp ứng những nhu cầu tiêu dùng khác nhau; Thứ hai, lấy trải nghiệm khách hàng làm trọng tâm của việc vận hành trung tâm thương mại; Thứ ba, sẵn sàng thay đổi nhằm thích nghi với một bối cảnh mới của ngành bán lẻ.

Hiện nay, tỷ lệ lấp đầy của mặt bằng bán lẻ tương đối ổn định so với quý trước nhưng vẫn còn thấp hơn so với cùng kỳ năm ngoái. Mức giảm này đến từ xu hướng cải tạo mặt bằng, cùng với tỷ lệ trống cao ở một số dự án ở xa khu dân cư hoặc chưa được quản lý tốt. Những mặt bằng bán lẻ được thiết kế hợp lý, quản lý vận hành tốt, và định vị rõ ràng phân khúc khách hàng mục tiêu vẫn đạt tỷ lệ lấp đầy cao và lượng ghé thăm thường xuyên.

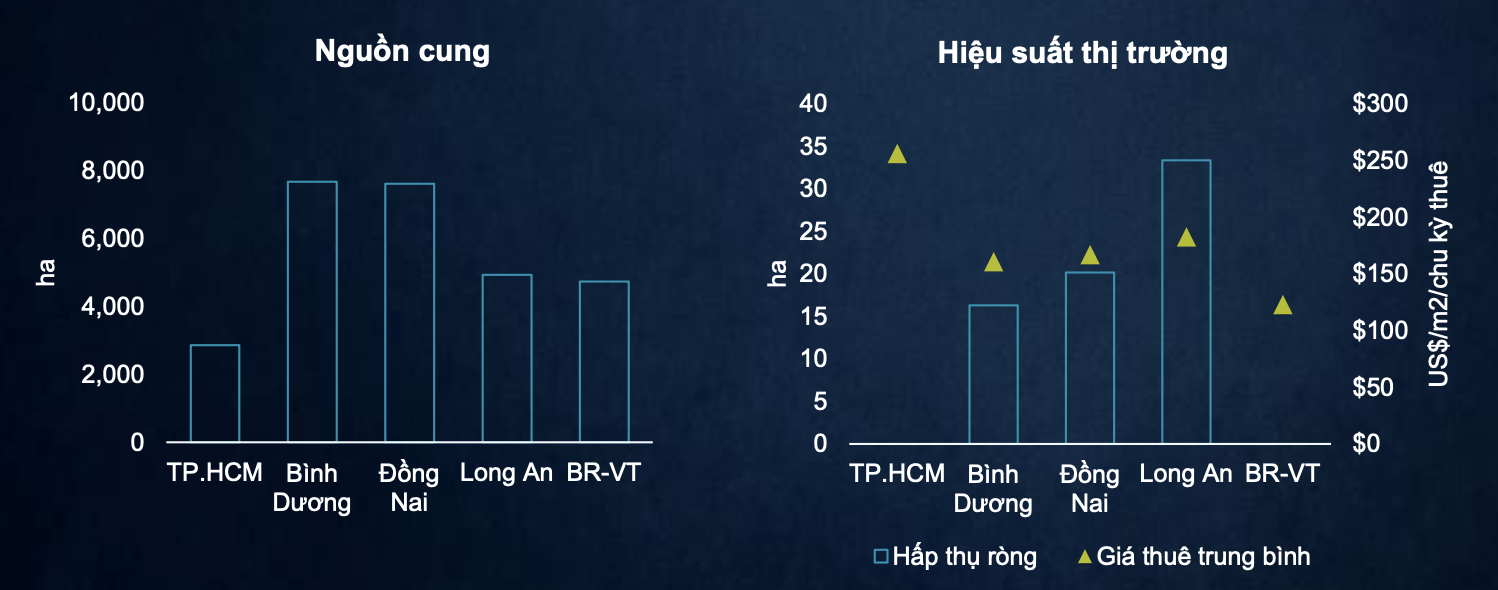

Giá chào thuê bất động sản khu công nghiệp tăng 2,5%

Đối với phân khúc bất động sản khu công nghiệp, trong quý 2/2023, quy trình đền bù và thủ tục pháp lý trì trệ dẫn đến không có khu công nghiệp mới nào được ghi nhận. Mặc dù, tăng trưởng kinh tế toàn cầu chững lại nhưng vẫn có nhu cầu đối với đất khu công nghiệp ở phía Nam, với các dự án đầu tư mới và tăng vốn ở Bình Dương và Long An, với lượng hấp thụ thuần hơn 70 ha trong quý 2/2023.

Nguồn cung và hiệu suất thị trường của bất động sản khu công nghiệp trong 6 tháng đầu năm 2023 tại miền Nam. Nguồn Cushman & Wakefields

Nguồn cung và hiệu suất thị trường của bất động sản khu công nghiệp trong 6 tháng đầu năm 2023 tại miền Nam. Nguồn Cushman & Wakefields

Giá chào thuê sơ cấp của đất khu công nghiệp được ghi nhận ở mức 165 USD/m2/thời hạn thuê, tăng 2,5% theo quý và 10% theo năm do nguồn cung đất khu công nghiệp hạn chế. Đồng thời chi phí đầu tư và đền bù tăng.

Trong khi đó, phân khúc nhà xưởng xây sẵn đón nhận nguồn cung mới khoảng 45.000 m2 từ hai dự án tại tỉnh Đồng Nai và Long An, chủ yếu bởi các chủ đầu tư trong nước.

Nhu cầu đối với nhà xưởng xây sẵn chủ yếu đến từ doanh nghiệp công nghệ cao và doanh nghiệp vừa và nhỏ. Một số giao dịch cho thuê đã diễn ra ở các tỉnh, thành như TP.HCM, Đồng Nai và Long An. Trong đó, giao dịch nhà xưởng tại TP.HCM và Đồng Nai trong thời gian qua chủ yếu đến từ loại hình nhà xưởng cao tầng với lượng hấp thụ khá tốt.

Giá thuê duy trì ổn định theo quý, ở mức 4,6 USD/m2/tháng, nhưng giảm nhẹ 0,7% theo năm, do sự xuất hiện của một vài dự án nhà xưởng quy mô lớn và nhà xưởng cao tầng.

Về thị trường nhà kho xây sẵn ghi nhận nguồn cung mới gần 46.000 m2 từ một dự án hạng A tại TP.HCM là Emergent Lê Minh Xuân 3. Nhu cầu đối với loại hình nhà kho được duy trì chủ yếu bởi khu vực nội địa. Tuy nhiên, nhu cầu từ lĩnh vực sản xuất và xuất khẩu đã giảm đáng kể, điều này dẫn đến mức hấp thụ thuần chỉ đạt 6.400 m2 và tỷ lệ lấp đầy đạt 73%, ổn định theo quý nhưng giảm 4 điểm phần trăm theo năm.

Giá thuê trung bình tăng nhẹ 0,5% theo quý và 3,6% theo năm nhờ giá thuê ổn định tại các dự án hiện hữu và giá thuê từ nguồn cung mới chất lượng cao trong thời gian gần đây.

Cushman & Wakefields cho biết, sẽ không có khu công nghiệp mới nào được ghi nhận trong nửa cuối năm 2023, nhưng năm 2024 sẽ đón thêm khoảng 1.800 ha khu công nghiệp mới, tập trung ở các tỉnh Bình Dương, Đồng Nai, Long An, phụ thuộc vào pháp lý và quy trình đền bù.

Nguồn cung đất khu công nghiệp trong tương lai sẽ tăng đáng kể sau khi chính quyền các địa phương hoàn tất việc điều chỉnh quy hoạch tổng thể và định hướng phát triển của tỉnh. Khi thị trường trở nên cạnh tranh hơn với nguồn cung kho xưởng xây sẵn dồi dào, các chủ đầu tư có thể phải đưa ra các chính sách và ưu đãi thuê hấp dẫn hơn để thu hút khách thuê.

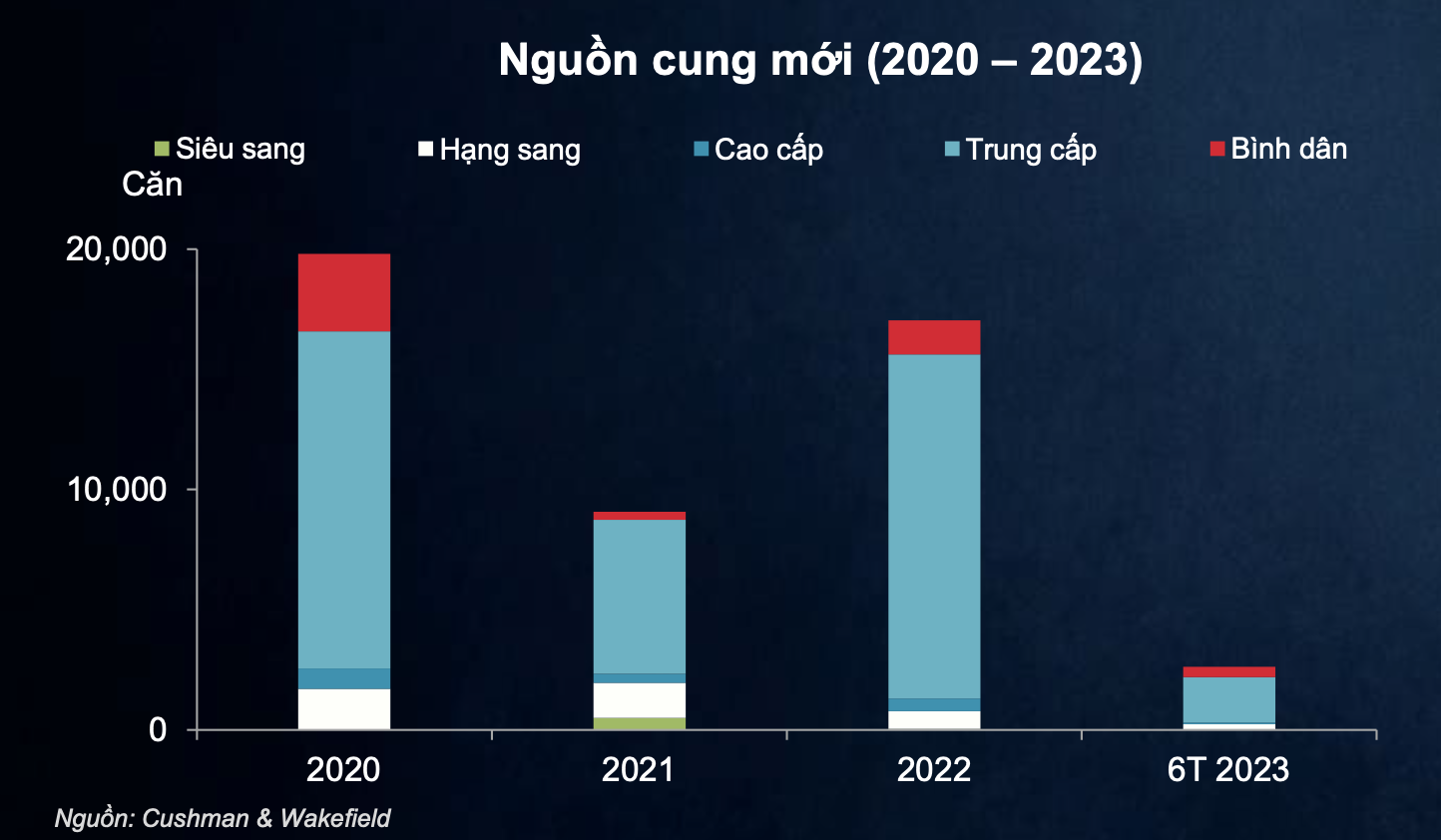

Nhà liền thổ chứng kiến sự phục hồi

Báo cáo cho biết, về thị trường bất động sản nhà ở có khoảng 970 căn hộ mới được mở bán trong quý 2/2023. Đây là số lượng mở bán mới thấp nhất từ trước tới giờ kể từ 2019, giảm 41% so với quý 1/2023. Nguồn cung mới khan hiếm phần lớn do sự trì trệ trong quá trình hoàn thiện pháp lý và thủ tục triển khai, mở bán dự án.

Hầu hết nguồn cung mới đến từ khu Đông với các đợt mở bán tiếp theo của các dự án hiện tại và phía Bắc với dự án phân khúc trung cấp mới ra mắt tại 9X An Sương tại huyện Hóc Môn.

Trong quý 2/2023, có khoảng 1.352 giao dịch mới, tương đương với 30,5% tổng nguồn cung sơ cấp, tăng 4% theo quý. Hầu hết lượng bán mới đều đến từ các dự án ở khu vực phía Bắc và phía Đông nhờ triển vọng phát triển cơ sở hạ tầng tại khu vực và các ưu đãi thanh toán do các chủ đầu tư đưa ra.

Nguồn cung mới của căn hộ giai đoạn 2020 -2023. Nguồn Cushman & Wakefields

Nguồn cung mới của căn hộ giai đoạn 2020 -2023. Nguồn Cushman & Wakefields

Tương tự quý trước, quý 2/2023 đón thêm nhiều sản phẩm từ phân khúc thấp hơn. Theo đó, giá sơ cấp trung bình trong quý 2/2023 đã giảm 1% so với Q1 2023, đạt xấp xỉ 3.217 USD/m2.

Do quỹ đất trung tâm dần trở nên khan hiếm và đắt đỏ, thị trường có xu hướng phân bổ ra các khu vực ngoài trung tâm. Điều này giải thích cho sự thiếu hụt về nguồn cung tại trung tâm trong những năm tới.

Tại khu Đông (thành phố Thủ Đức) được kỳ vọng sẽ tiếp tục dẫn đầu thị trường về nguồn cung trong tương lai. Với định hướng trở thành đô thị đa trung tâm vào 2040 cùng với việc hạ tầng công cộng từng bước được nâng cấp đã giúp thành phố Thủ Đức trở nên nổi bật hơn so với các khu vực khác.

Còn thị trường nhà liền thổ, chứng kiến những tín hiệu hồi phục trong quý 2/2023 khi lượng nguồn cung mới đang dần được tung ra nhiều hơn. Các dự án đã hoàn thiện các quy trình pháp lý và bắt đầu xây dựng trở lại, đặc biệt là các dự án bị vướng mắc ở quý trước.

Nguồn cung sơ cấp trong quý tập trung chủ yếu ở các giai đoạn mới trong các siêu dự án tại thành phố Thủ Đức. Giá sơ cấp trung bình đã tăng 12% theo quý nhờ sự mở bán các phân đoạn mới từ các dự án ở thành phố Thủ Đức và là yếu tố chính gây tăng giá trong quý.

Theo quan sát của Cushman & Wakefields, giá sơ cấp trung bình tại khu vực này hiện đang cao hơn trung bình toàn TP. HCM 12% và cao hơn trung bình khu vực phía Bắc 139%.

Trong khi đó, sự gia tăng trong lượng bán mới quý 2/2023 là nhờ vào các chính sách hỗ trợ người mua từ các chủ đầu tư. Đồng thời, các ngân hàng cũng đã giảm lãi suất trong thời gian gần đây.

Thời gian tới, TP.HCM kỳ vọng sẽ tiếp tục tăng tỷ lệ đô thị hóa tại các khu vực ngoại ô như Nhà Bè và thành phố Thủ Đức. Phía Đông TP. HCM được kỳ vọng sẽ có nhiều nguồn cung tương lai nhất thành phố do quỹ đất sẵn có và nhu cầu đô thị hóa cao của thành phố Thủ Đức. Trong tương lai, TP.HCM sẽ có nhiều dự án với số lượng trung bình khoảng 200 căn mỗi dự án, đồng thời tiếp tục các giai đoạn đoạn tiếp theo của các dự án lớn hiện hữu.