Trong 6 tháng đầu năm 2023, Vietcombank tiếp tục giữ vị trí quán quân lợi nhuận, ngược lại VPBank và Techcombank lại tụt hạng. Ngân hàng BIDV có sự bứt phá ngoạn mục leo lên vị trí á quân...

Soi Top 10 lợi nhuận ngân hàng 6 tháng đầu năm 2023

Soi Top 10 lợi nhuận ngân hàng 6 tháng đầu năm 2023

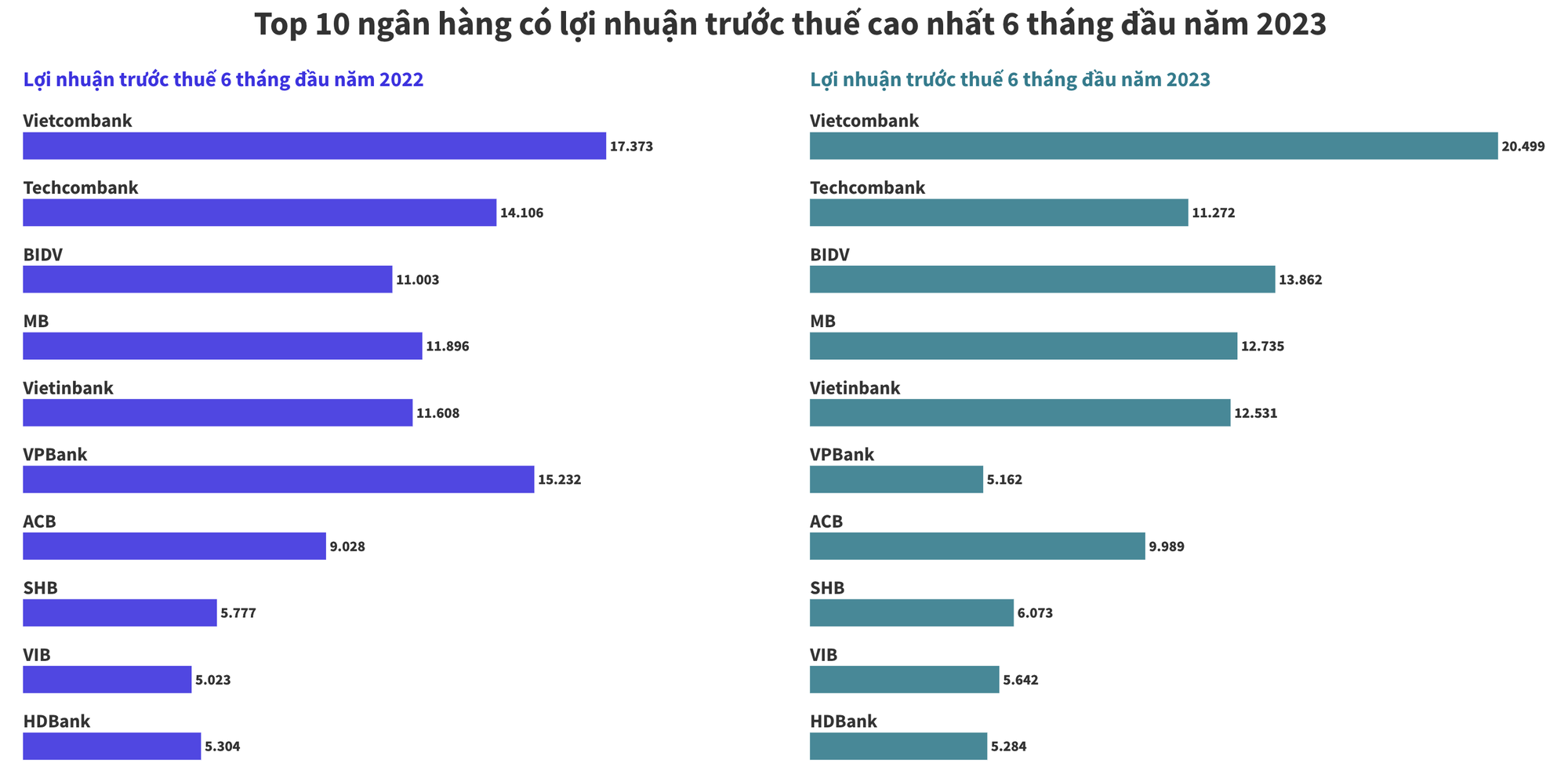

Tính đến thời điểm hiện tại, hầu hết các ngân hàng thương mại đã công bố báo cáo tài chính quý 2 và 6 tháng đầu năm 2023. Khảo sát cho thấy, lợi nhuận trước thuế của các ngân hàng có sự tăng giảm đan xen. Top 10 ngân hàng có lợi nhuận cao nhất nửa đầu năm 2023 đã lộ diện lần lượt là: Vietcombank, BIDV, MB, VietinBank, Techcombank, ACB, SHB, VIB, HDBank, VPBank.

KẺ LÃI RÒNG, NGƯỜI LỖ LỚN

Cụ thể, 6 tháng đầu năm 2023, Vietcombank vẫn chứng tỏ là thương hiệu đẳng cấp nhất thị trường khi dẫn đầu về lợi nhuận trước thuế với con số 20.499 tỷ đồng, tăng 18% so với cùng kỳ năm 2022. Mức lãi của Vietcombank cũng bỏ xa những ngân hàng còn lại, gấp 1,5 lần so với ngân hàng đứng thứ 2.

Vị trí á quân lợi nhuận ngân hàng nửa đầu năm nay thuộc về BIDV với hơn 13.800 tỷ đồng tỷ đồng lợi nhuận trước thuế, tăng 26% so với cùng kỳ năm trước. Đây cũng là mức lãi cao nhất lịch sử mà BIDV đạt được trong 6 tháng đầu năm.

Đứng thứ 3 là MB với lợi nhuận trước thuế hợp nhất nửa đầu năm đạt hơn 12.735 tỷ đồng, tăng 7,1% so với cùng kỳ. MB cũng gây ấn tượng mạnh về tỷ lệ tiền gửi không kỳ hạn, đạt 37%, cao nhất hệ thống.

VietinBank đứng thứ 4 với khoảng cách suýt soát với MB, lợi nhuận trước thuế đạt hơn 12.500 tỷ đồng, tăng 8% so với cùng kỳ. Cả 4 ngân hàng top đầu đều ghi nhận lợi nhuận tăng trưởng dương trong quý 2 và luỹ kế 6 tháng đầu năm 2023.

Trong khi đó, Techcombank tụt hạng về vị trí thứ 5 khi lợi nhuận giảm từ hơn 14.000 tỷ trong nửa đầu năm 2023 về hơn 11.200 tỷ đồng trong nửa đầu năm nay, tương ứng giảm 20,1% so với cùng kỳ. Kết quả này vẫn đang theo đúng dự kiến của ngân hàng, đạt 51% kế hoạch cả năm.

Vị trí thứ 6 trong bảng xếp hạng là ACB với lợi nhuận trước thuế 6 tháng đạt gần 10.000 tỷ đồng, tăng 10,6% so với cùng kỳ. Góp mặt ở vị trí thứ 7 và 8 là sự xuất hiện của hai gương mặt quen thuộc gồm SHB, VIB với lợi nhuận trước thuế lần lượt là 6.073 và 5.642 tỷ đồng

Top 10 ngân hàng sở hữu lợi nhuận cao nhất 6 tháng đầu năm 2023

Top 10 ngân hàng sở hữu lợi nhuận cao nhất 6 tháng đầu năm 2023

Vị trí thứ 9 trên bảng xếp hạng lợi nhuận 6 tháng đầu năm là HDBank. Ngân hàng này đã tiếp tục nối dài kỷ lục tăng trưởng lợi nhuận năm thứ 10 liên tiếp của mình với 5.284 tỷ đồng lợi nhuận trước thuế trong nửa đầu năm 2023. Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) của HDBank cũng đạt 22%.

VPBank là ngân hàng ghi nhận lợi nhuận giảm mạnh nhất trong Top 10. Ngân hàng mẹ VPBank có lãi trước thuế gần 7.900 tỷ đồng trong 6 tháng đầu năm, tuy nhiên việc công ty con FE Credit thua lỗ đã kéo lợi nhuận hợp nhất ngân hàng này xuống còn hơn 5.100 tỷ đồng, giảm tới 66,3% so với cùng kỳ.

Trong số 27 ngân hàng khảo sát, có 14 ngân hàng ghi nhận lợi nhuận tăng trưởng trong nửa đầu năm, mức tăng trưởng cao nhất là Sacombank với hơn 64% so với cùng kỳ năm trước.

Ngược lại, những ngân hàng có lợi nhuận giảm tiêu biểu như BV Bank (giảm 88%); VPBank (66%); ABBank (59%); LPBank; SeABank; NCB; Techcombank; TPBank; Eximbank; VietABank;...

Xét về tốc độ tăng trưởng, trong top 10 ngân hàng có lợi nhuận lớn nhất hệ thống thì BIDV là ngân hàng có tốc độ tăng trưởng tốt nhất (lợi nhuận trước thuế hợp nhất tăng gần 26%). VPBank và Techcombank là hai ngân hàng tăng trưởng lợi nhuận thấp nhất, lần lượt tăng trưởng âm 66,3% và 20,1%.

NỢ XẤU TĂNG MẠNH

Theo ông Huỳnh Hoàng Phương, Giám đốc Khối Phân tích, công ty tư vấn tài chính và quản lý gia sản FIDT, trong 6 tháng cuối năm, về mặt tổng thể, kết quả kinh doanh của các ngân hàng niêm yết vẫn tăng trưởng. Tuy nhiên, vẫn cần nhiều yếu tố để củng cố đà tăng trưởng. Mặt khác, tăng trưởng của các ngân hàng sẽ có sự phân hóa.

Cụ thể, các ngân hàng có chất lượng tài sản tốt và tỷ lệ bao phủ nợ xấu cao; hay nhóm có chi phí vốn thấp sẽ có tăng trưởng tín dụng tốt hơn, biên lãi ròng không suy giảm nhiều khi lãi suất cho vay giảm mạnh trong thời gian tới. Kết quả kinh doanh nhóm này nhìn chung sẽ cải thiện nhanh hơn so với các ngân hàng khác trong nửa cuối năm 2023.

Về chất lượng tài sản, quý 1/2023, tình hình nợ xấu của các ngân hàng đã có chuyển biến không tích cực, nợ nhóm 2 đã tăng mạnh.

“Tôi cho rằng chất lượng tài sản thật của các ngân hàng vẫn chưa có nhiều cải thiện trong quý 2/2023 và nửa cuối năm 2023, dù Ngân hàng Nhà nước đã ban hành Thông tư 02 về cơ cấu nợ. Trong nửa cuối năm, chất lượng tín dụng của ngành ngân hàng phụ thuộc vào sự phục hồi của nền kinh tế và khả năng xử lý nợ xấu. Tuy nhiên, tình hình sẽ bắt đầu cải thiện từ 2024”, ông Huỳnh Hoàng Phương dự báo.

Trong khi đó, theo Công ty Chứng khoán Mirae Asset (MAS), tỷ lệ nợ xấu (NPL) và nợ xấu mở rộng (bao gồm cả nợ nhóm 2) của hầu hết các ngân hàng niêm yết đều tăng mạnh. Tốc độ gia tăng nợ xấu được kỳ vọng suy giảm trong các quý còn lại của năm 2023 bởi tỷ lệ nợ xấu mở rộng cho thấy nợ xấu chưa đạt đỉnh. Ngoài ra, kinh tế vĩ mô nói chung sẽ phục hồi dần nhưng chưa thực sự khả quan.

Tuy nhiên, với các biện pháp điều hành linh hoạt từ phía Ngân hàng Nhà nước trong việc cắt giảm lãi suất cũng như những điều chỉnh tạm thời đối với quy định ghi nhận nợ xấu sẽ phần nào giảm áp lực phát sinh nợ xấu mới.

Kết quả quý 2 và tại cuối 30/6/2023 lại cho thấy nợ xấu của các ngân hàng có thể sẽ chưa thể giảm hay thậm chí ngược lại, chưa thể "đạt đỉnh".

“Chúng tôi kỳ vọng nợ xấu sẽ đạt đỉnh vào cuối năm 2023 hay đầu 2024”, Bộ phận phân tích MAS nhận định và cũng nhấn mạnh rằng diễn biến của chất lượng tài sản sẽ là nhân tố chính ảnh hưởng đến tăng trưởng thu nhập của các ngân hàng nói chung trong năm 2023

CỔ PHIẾU NGÂN HÀNG SẼ VƯỢT KHÓ HAY KHÓ VƯỢT?

Giám đốc Khối phân tích FIDT cho rằng nửa cuối năm 2023, lãi suất huy động giảm sẽ khiến kênh gửi tiết kiệm không còn hấp dẫn như trước. Chứng khoán vẫn là kênh thu hút dòng tiền tốt.

“Theo tôi, triển vọng thị trường chứng khoán vào những tháng cuối năm tương đối khả quan, đặc biệt khi những chính sách, động thái hỗ trợ nền kinh tế đem lại những hiệu quả ban đầu nhất định. Đầu tư công, dầu khí thượng nguồn, các doanh nghiệp xuất khẩu và chứng khoán là các ngành mà tôi cho rằng sẽ được dòng tiền tìm đến nhiều do có câu chuyện tăng trưởng rõ ràng hay kỳ vọng vào xu hướng phục hồi”, ông Phương dự báo.

Chuyên gia nói thêm, thị trường chứng khoán Việt Nam gắn liền với ngành ngân hàng – một trong các “trụ cột” chính đóng góp lớn nhất vào vốn hóa của VN-Index. Do đó, triển vọng ngành ngân hàng cũng sẽ lạc quan, khi thị trường được dự báo sẽ khởi sắc. Tuy nhiên, mức độ tăng trưởng của các cổ phiếu ngân hàng khó vượt những cổ phiếu thuộc các ngành bên trên.

Đồng quan điểm, các chuyên gia VNDirect đánh giá ngành ngân hàng có tiềm năng tăng trưởng lớn trong nửa cuối năm 2023; với tăng trưởng tín dụng phục hồi nhờ nới lỏng tiền tệ và chính sách tài khóa mở rộng.

Cụ thể, các chính sách tài khóa đang được triển khai như đẩy mạnh đầu tư công, giảm thuế VAT, giảm thuế trước bạ ô tô, tăng lương cơ sở sẽ giúp kích cầu tiêu dùng và đầu tư tư nhân, qua đó thúc đẩy nhu cầu tín dụng tăng trở lại.

Ngoài ra, thông tư 02 hỗ trợ giảm áp lực dự phòng cho các ngân hàng thương mại, đặc biệt là các ngân hàng có tỷ lệ nợ nhóm 2 tăng mạnh.