Các doanh nghiệp, đặc biệt là nhóm bất động sản sẽ phải tìm kiếm nguồn vốn để thanh toán các khoản nợ trái phiếu đến hạn. Việc này có thể dẫn đến tình trạng một phần dòng vốn đầu tư bị rút ra khỏi thị trường chứng khoán, chuyển hướng sang thị trường trái phiếu để đáp ứng nhu cầu thanh toán nợ...

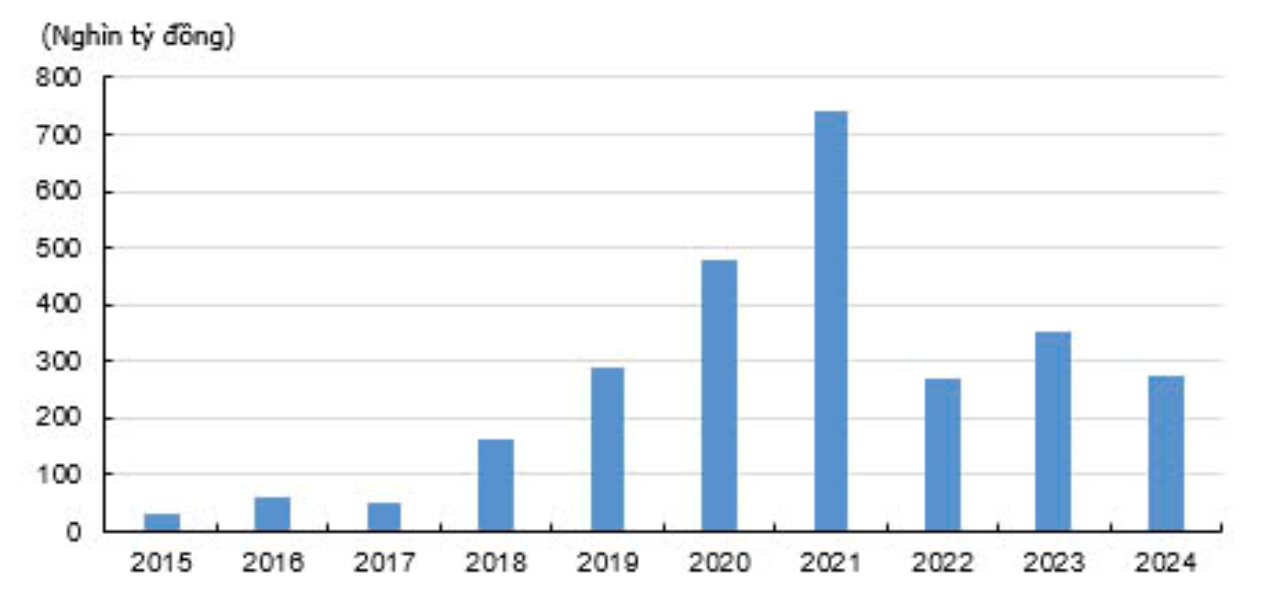

Thị trường trái phiếu Việt Nam đã có sự phát triển vượt bậc từ năm 2018, khi tổng giá trị phát hành tăng đột biến từ 49 nghìn tỷ đồng năm 2017 lên 164 nghìn tỷ đồng trong năm 2018. Giai đoạn sau đó chứng kiến sự bùng nổ trong giá trị phát hành với mức phát hành kỷ lục trong năm 2021, đạt hơn 700 nghìn tỷ đồng.

Tuy nhiên, trong 3 năm trở lại đây, việc huy động qua thị trường trái phiếu đang gặp khó khăn khi nhiều doanh nghiệp không có khả năng trả nợ hoặc sử dụng nguồn tiền từ phát hành sai mục đích. Điều này dẫn đến việc các doanh nghiệp gặp khó khăn trong quá trình huy động nguồn vốn mới để đáo hạn cho các lô trái phiếu hiện tại.

CHỨNG KHOÁN GẶP KHÓ TRƯỚC ÁP LỰC ĐÁO HẠN TRÁI PHIẾU

Trong báo cáo mới công bố, Chứng khoán KIS nhận thấy giá trị trái phiếu đáo hạn gần 460 nghìn tỷ đồng trong năm 2024. Đây là giá trị đáo hạn cao nhất theo số liệu hiện có. Áp lực này chủ yếu tập trung trong quý 2 và quý 4 của năm.

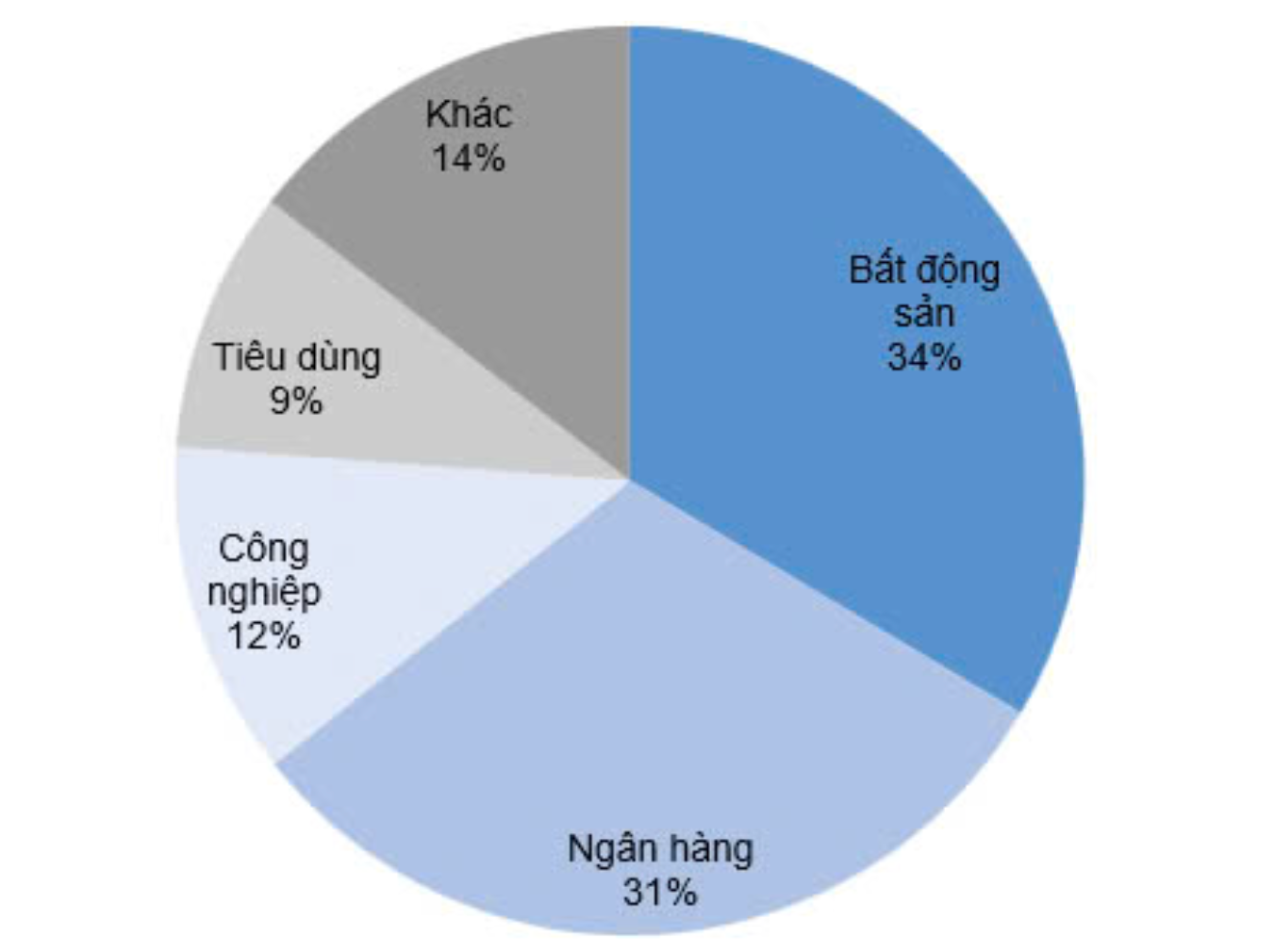

Cụ thể, giá trị đáo hạn trong quý 2 là hơn 130 nghìn tỷ đồng và 165 nghìn tỷ đồng trong quý 4, chiếm 29% và 36% tổng giá trị đáo hạn cả năm 2024. Điều này tạo ra áp lực lớn trong việc huy động vốn để đáo hạn trái phiếu từ các doanh nghiệp. Bất động sản là ngành chịu áp lực đáo hạn trái phiếu lớn nhất trong quý 4/2024.

Giá trị trái phiếu doanh nghiệp phát hành theo năm. Nguồn: Chứng khoán KIS

Giá trị trái phiếu doanh nghiệp phát hành theo năm. Nguồn: Chứng khoán KIS

Theo Chứng khoán KIS, giá trị trái phiếu đáo hạn của ngành này đạt 55 nghìn tỷ đồng, cao nhất trong các ngành, chiếm khoảng 33,5% tổng giá trị trái phiếu đáo hạn theo ngành trong quý 4/2024. Theo sau là ngân hàng với hơn 50 nghìn tỷ đồng giá trị đáo hạn.

Tuy nhiên, áp lực chủ yếu sẽ đến từ ngành bất động sản. Dù giá trị đáo hạn lớn với trái phiếu ngân hàng, nhưng hoạt động kinh doanh của các ngân hàng vẫn tốt. Do đó, việc huy động vốn để trả nợ hoặc đáo hạn trái phiếu không phải là vấn đề khó khăn với ngành này.

Ngược lại, với bất động sản, tình hình có phần tiêu cực hơn khi hầu hết các doanh nghiệp đều khó triển khai dự án trong năm 2024. Điều này làm cho triển vọng kinh doanh của nhóm bất động sản xấu đi rất nhiều. Khi đó, các doanh nghiệp sẽ gặp khó khăn trong việc huy động nguồn vốn để đáo hạn.

Chứng khoán KIS cho rằng trước áp lực đáo hạn trái phiếu trong quý 4/2024, thị trường chứng khoán có thể đối diện với những thách thức lớn trong việc duy trì xu hướng tăng.

Giá trị trái phiếu đáo hạn trong quý 4 theo ngành. Nguồn: Chứng khoán KIS

Các doanh nghiệp, đặc biệt là nhóm bất động sản, sẽ phải tìm kiếm nguồn vốn để thanh toán các khoản nợ trái phiếu đến hạn. Việc này có thể dẫn đến tình trạng một phần dòng vốn đầu tư bị rút ra khỏi thị trường chứng khoán, chuyển hướng sang thị trường trái phiếu để đáp ứng nhu cầu thanh toán nợ.

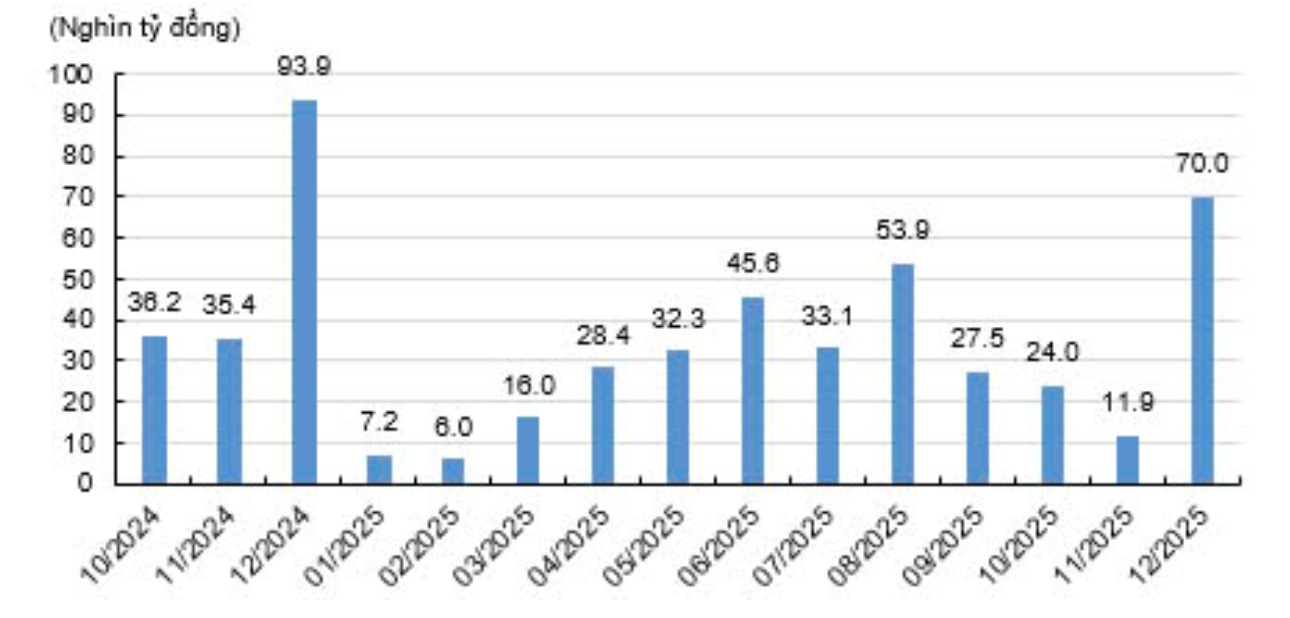

Áp lực này đặc biệt lớn trong tháng 12/2024 khi giá trị trái phiếu đáo hạn dự kiến lên đến 93 nghìn tỷ đồng. Điều này có thể tạo ra áp lực đáng kể cho thị trường chứng khoán trong giai đoạn cuối năm.

Ngoài ra, các cổ phiếu thuộc nhóm bất động sản sẽ chịu ảnh hưởng tiêu cực khi áp lực từ việc đáo hạn trái phiếu tác động mạnh lên tâm lý nhà đầu tư. Với tình hình triển vọng kinh doanh của các doanh nghiệp bất động sản không mấy sáng sủa trong năm 2024, khả năng huy động vốn để đáo hạn trái phiếu trở nên khó khăn hơn, khiến nhà đầu tư thận trọng hơn với cổ phiếu ngành này. Điều này có thể kéo theo sự suy giảm về giá trị của các cổ phiếu bất động sản, gây áp lực giảm lên toàn thị trường.

Giá trị trái phiếu đáo hạn theo tháng. Nguồn: Chứng khoán KIS

Giá trị trái phiếu đáo hạn theo tháng. Nguồn: Chứng khoán KIS

Tuy nhiên, KIS đánh giá áp lực từ thị trường trái phiếu chỉ gây khó khăn cho xu hướng tăng trong tháng 12. Áp lực này không đủ để làm đảo chiều xu hướng phục hồi hiện tại, và thị trường vẫn sẽ tiến lên ngưỡng 1.400-1.450 điểm trong quý 4.

NGÂN HÀNG ÁP ĐẢO PHÁT HÀNH TRÁI PHIẾU

Ở chiều hướng khác, thống kê của Chứng khoán MBS cho thấy, tổng giá trị trái phiếu doanh nghiệp phát hành thành công trong tháng 9 ước đạt hơn 71,6 nghìn tỷ đồng, tăng 6% so với tháng trước và 94% so với cùng kỳ, đa số là từ các ngân hàng chiếm khoảng 85%,.

Các đợt phát hành đáng chú ý trong tháng 9 bao gồm: TCB (2,7 nghìn tỷ đồng, kỳ hạn 24 tháng, lãi suất 5%), OCB (2,5 nghìn tỷ đồng, kỳ hạn 36 tháng, lãi suất 5,5%), CTG (2 nghìn tỷ đồng, kỳ hạn 120 tháng, lãi suất 6,1%).

Nhóm phân tích lý giải việc các ngân hàng đẩy mạnh huy động vốn qua kênh trái phiếu dù chi phí vốn đắt đỏ hơn so với lãi suất tiền gửi kỳ hạn 12 tháng nhằm bổ sung cơ cấu vốn trung, dài hạn trong bối cảnh nhu cầu vay vốn đang dần phục hồi.

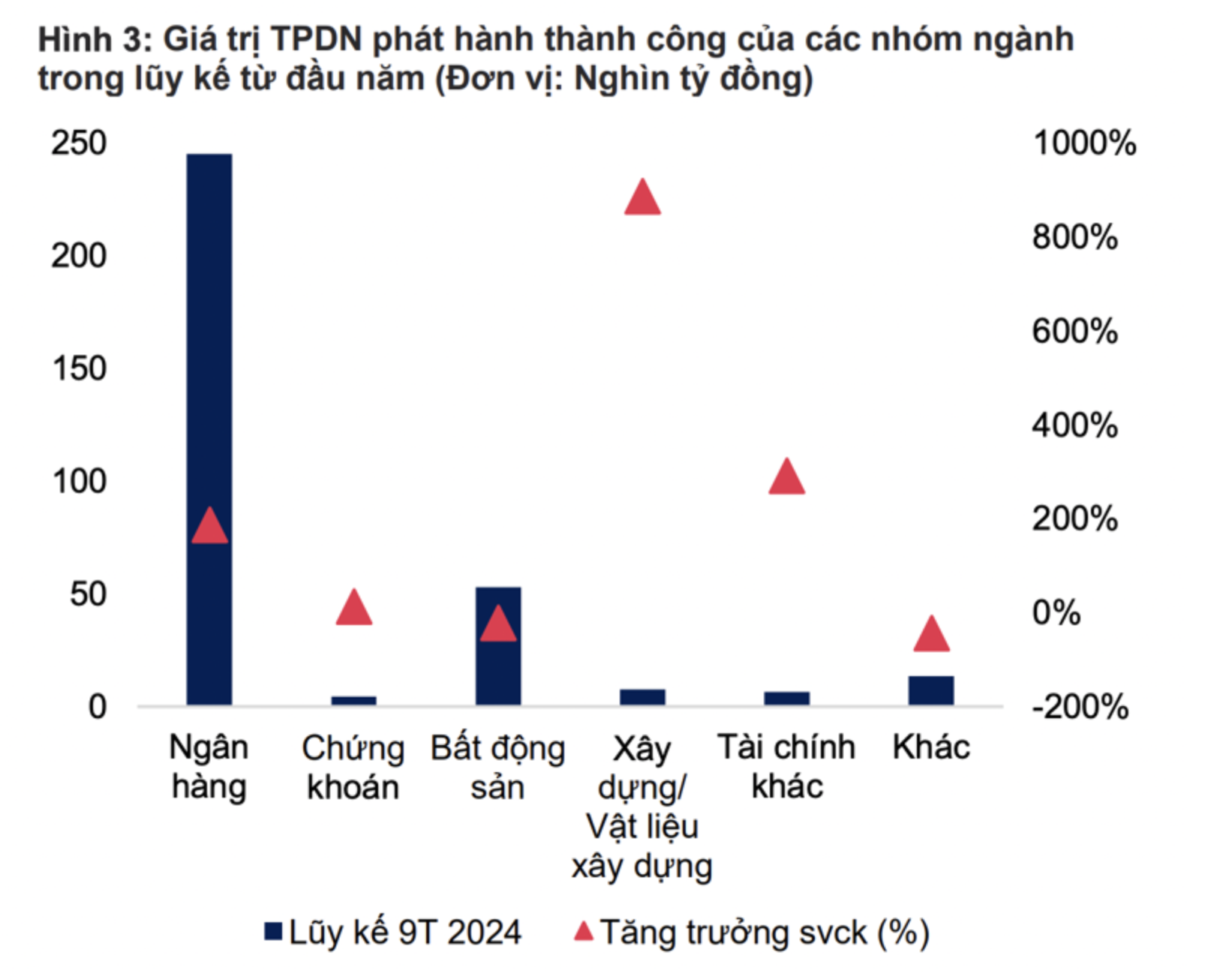

Nguồn: Chứng khoán MBS

Nguồn: Chứng khoán MBS

Lũy kế từ đầu năm, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 330,4 nghìn tỷ đồng, tăng 80% so với cùng kỳ. Lãi suất trái phiếu doanh nghiệp bình quân gia quyền trong 9 tháng đầu năm ước khoảng 7%, thấp hơn so với mức trung bình 8,3% của năm 2023.

MBS dự báo hoạt động phát hành trái phiếu doanh nghiệp sẽ sôi nổi hơn khi bước sang quý 4 khi nhu cầu vốn của doanh nghiệp phục hồi trong bối cảnh thị trường bất động sản bắt đầu ấm dần cũng như nhu cầu mở rộng sản xuất kinh đang tích cực theo đà phục hồi của nền kinh tế.

Ngân hàng là nhóm ngành có giá trị phát hành cao nhất với khoảng 245,4 nghìn tỷ, tăng 188% so với cùng kỳ, chiếm tỷ trọng 74%, lãi suất bình quân gia quyền là 5,6%/năm, kỳ hạn bình quân 5,3 năm. Các ngân hàng phát hành giá trị lớn nhất từ đầu năm đến nay gồm có: ACB (29,8 nghìn tỷ đồng), Techcombank (26,7 nghìn tỷ đồng), OCB (24,7 nghìn tỷ đồng).

Nhóm ngân hàng sẽ tiếp tục đẩy mạnh phát hành trái phiếu nhằm bổ sung vốn để đáp ứng nhu cầu cho vay. Tính từ đầu năm tới hết quý 3, tín dụng tăng 8,53%, cao hơn so với mức 6,24% cùng kỳ năm ngoái, tín dụng dự báo sẽ tăng tốc trong những tháng cuối năm theo sự phục hồi mạnh mẽ của sản xuất, xuất khẩu và dịch vụ.

Tổng giá trị phát hành của nhóm doanh nghiệp bất động sản đạt khoảng 53 nghìn tỷ đồng giảm 22% so với cùng kỳ, chiếm tỷ trọng 16%. Lãi suất bình quân gia quyền của trái phiếu bất động sản ở mức 11,6%/năm, kỳ hạn bình quân là 2.5 năm. Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: Vinhomes (12,5 nghìn tỷ đồng), Tập đoàn Vingroup (10 nghìn tỷ đồng) và Công ty TNHH Đầu tư và Phát triển Bất động sản Hải Đăng (5,4 nghìn tỷ đồng).

Hoạt động mua lại trái phiếu doanh nghiệp tiếp tục được đẩy mạnh trong tháng 9. Theo đó, trong tháng 9, giá trị trái phiếu doanh nghiệp mua lại trước hạn ước tính khoảng hơn 20,1 nghìn tỷ đồng, tăng 27% so với tháng trước, trong đó ngân hàng chiếm 89%, nhóm bất động sản chiếm 8%. Lũy kế từ đầu năm đến nay, khoảng 144 nghìn tỷ đồng trái phiếu doanh nghiệp đã được mua lại trước hạn, giảm 19% so với cùng kỳ.