Số liệu từ báo cáo tài chính quý 2 và 6 tháng đầu năm 2023 từ các ngân hàng đã công bố cho thấy, phần lớn các ngân hàng ghi nhận chỉ số ROA và ROE sụt giảm…

Top 10 ngân hàng có chỉ số ROA – ROE cao nhất 6 tháng đầu năm 2023

Top 10 ngân hàng có chỉ số ROA – ROE cao nhất 6 tháng đầu năm 2023

Báo cáo tài chính từ 27 ngân hàng thương mại trong nước đã hé lộ con số phần trăm tỷ suất lợi nhuận trên tổng tài sản (ROA) và tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) của các nhà băng trong 6 tháng đầu năm 2023.

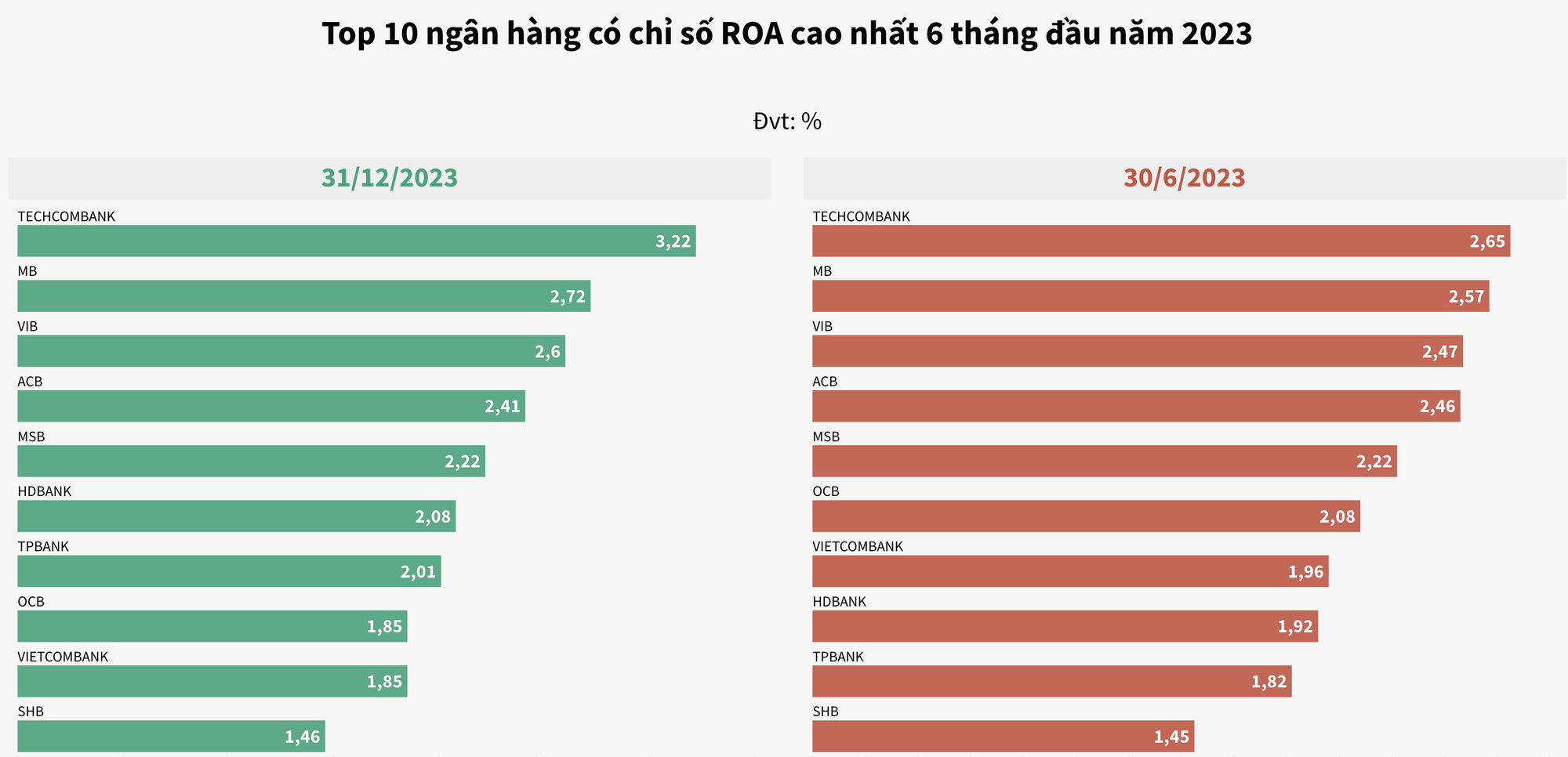

10 NGÂN HÀNG CÓ CHỈ SỐ ROA CAO NHẤT NỬA ĐẦU NĂM 2023

Theo số liệu tổng hợp từ 27 ngân hàng thương mại trong nước đã công bố báo cáo tài chính quý 2/2023, phần lớn tỷ suất lợi nhuận trên tổng tài sản (ROA) 4 quý gần nhất của các ngân hàng có xu hướng giảm. Chỉ số ROA trung bình của 27 ngân hàng đạt 1,34%, giảm 0,14 điểm phần trăm so với cuối năm ngoái.

Theo đó, nhóm ngân hàng tư nhân vẫn tiếp tục dẫn đầu bảng xếp hạng 10 ngân hàng có chỉ số ROA lớn nhất. Trong đó, Techcombank, MB và VIB lần lượt nắm giữ ba vị trí đầu tiên. Tuy nhiên, so với hồi cuối năm 2022, chỉ số ROA của 3 ngân hàng này đều ghi nhận sự suy giảm.

Cụ thể, Techcombank đứng ở vị trí quán quân với chỉ số ROA 4 quý gần nhất đạt 2,65%, thấp hơn con số 3,22% vào cuối năm 2022, tương ứng giảm 0,57 điểm phần trăm. Bám sát nút Techcombank là MB Bank với ROA đạt 2,57%, giảm 0,15 điểm phần trăm so với cuối năm ngoái.

Chỉ số ROA của ngân hàng VIB tính đến ngày 30/6/2023 đã giảm 0,13 điểm phần trăm so với cuối năm ngoái, từ 2,6% xuống 2,47%. Theo đó xếp ở vị trí thứ 3 trong bảng xếp hạng.

Vị trí thứ 4 thuộc về ngân hàng ACB với ROA đạt 2,46%, tăng nhẹ 0,05 điểm phần trăm. Hai ngân hàng MSB và OCB lần lượt xếp ở vị trí thứ 5 và 6, đạt 2,22% và 2,08 ROA, tương ứng tăng 0,01 và 0,23 điểm phần trăm so với cuối năm trước.

Mặc dù là quán quân về lợi nhuận, thế nhưng ROA của Vietcombank chỉ xếp thứ 7 trong bảng xếp hạng, đạt mức 1,96%. Mặc khác, hai đại diện còn lại trong nhóm “bộ tứ” ngân hàng quốc doanh là BIDV và VietinBank lại đứng ở vị trí thứ 18 và 19, với ROA lần lượt đạt 1,01% và 1%.

Những cái tên trong còn lại 10 ngân hàng có chỉ số ROA lớn nhất 6 tháng đầu năm 2023 lần lượt là HDBank (1,92%); TPBank (1,82%) và xếp cuối cùng là SHB (1,45%).

Có thể nhận thấy, chỉ số ROA của nhiều ngân hàng có xu hướng đi xuống khi tổng tài sản tiếp tục tăng trưởng, trong khi lợi nhuận sụt giảm. Theo khảo sát, so với thời điểm cuối quý 4/2022, có đến 11 trong 27 ngân hàng niêm yết ghi nhận ROA đi xuống.

Mức sụt giảm sâu nhất thuộc về ABBank khi giảm tới 0,68 điểm phần trăm, xuống còn 0,4% - gần như là mức thấp nhất trong hệ thống ngân hàng. Ở chiều ngược lại, nhờ lợi nhuận tăng trưởng mạnh mẽ, ROA của Sacombank và OCB lần lượt tăng 0,25 và 0,23 điểm phần trăm.

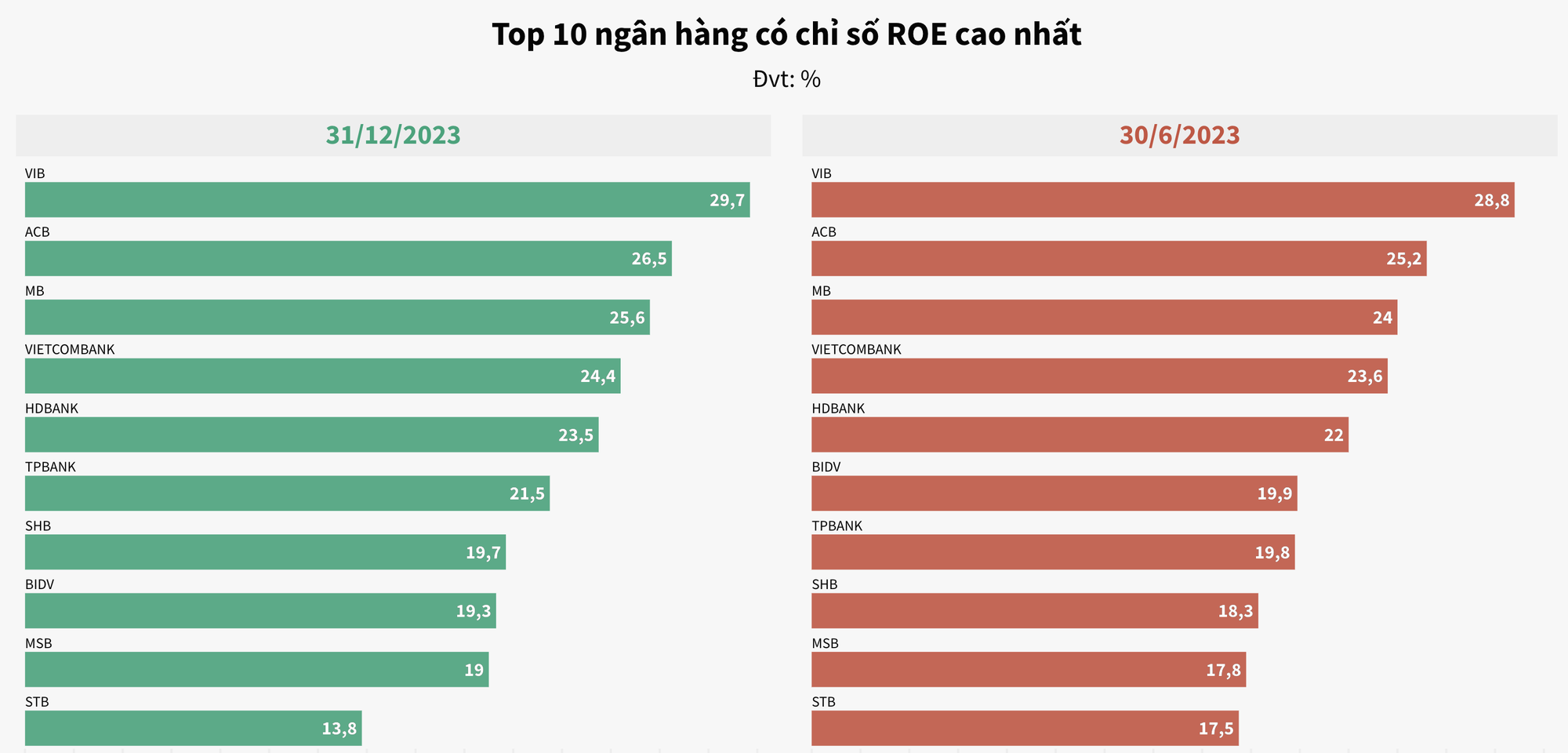

10 NGÂN HÀNG CÓ CHỈ SỐ ROE CAO NHẤT NỬA ĐẦU NĂM 2023

Theo dữ liệu của nền tảng Wichart, tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) trong 4 quý gần nhất của 27 ngân hàng niêm yết trên sàn chứng khoán ở mức 17,9%, giảm 2 điểm phần trăm so với năm 2022. Dù đi xuống, chỉ số ROE của toàn ngành ngân hàng vẫn thuộc nhóm cao nhất trên thị trường chứng khoán.

Trong 4 quý gần nhất, VIB duy trì dẫn đầu hệ thống về hiệu quả sinh lời với tỷ lệ ROE ở mức 28,8%, giảm 0,9 điểm phần trăm so với cuối năm ngoái.

Theo Chứng khoán MB (MBS), yếu tố quan trọng giúp ROE của VIB được duy trì ở mức cao so với toàn ngành trong nhiều quý liên tục (29-30%) đến từ nguồn thu ngoài lãi dồi dào được phát sinh trên nguồn vốn chủ có sẵn mà không cần gia tăng thêm nguồn vốn chủ sở hữu. Trong đó, nguồn thu phí thẻ sẽ là một ưu thế của VIB nhờ tận dụng được hiệu quả từ chuyển đổi số trên nền tảng tệp khách hàng bán lẻ lớn.

“VIB vẫn đang tập trung nguồn lực nhằm gia tăng hơn nữa thị phần kinh doanh thẻ, ngoài ra còn tận dụng lợi thế đến từ danh mục cho vay bán lẻ lớn nhằm tăng cường hoạt động bán chéo và tung ra các sản phẩm thẻ có tính sáng tạo nhằm duy trì tốc độ tăng trưởng mảng kinh doanh này”, MBS nhận định.

Vị trí á quân thuộc về cái tên quen thuộc ACB với ROE đạt 25,2%, giảm 1,3 điểm phần trăm. Theo sau là MB Bank với chỉ số ROE ghi nhận đạt 24%, đứng vị trí thứ ba trong danh sách. Đại diện Big4 là Vietcombank đạt hạng 4 với ROE 23,6%, giảm 0,8 điểm phần trăm. Chỉ số ROE của ngân hàng HD Bank tính đến ngày 30/6/2023 đã giảm tới 1,5 điểm phần trăm, kéo xuống còn 22% - giữ vị trí thứ 5.

Đứng ở vị trí thứ 6 lại là một ngân hàng khác trong nhóm Big4 – BIDV với ROE đạt 19,9%, tăng nhẹ 0,6%. Trong khi đó, các ngân hàng còn lại trong nhóm này đều ghi nhận ROE sụt giảm (Vietinbank giảm 0,7 điểm phần trăm xuống còn 16% - xếp thứ 13).

Những vị trí còn lại trong Top 10 lần lượt thuộc về: TPBank (19,8%), SHB (18,3%), MSB (17,8%) và Sacombank (17,5%).

Theo khảo sát, tính đến hết quý 2/2023, có đến 20 trong tổng số 27 ngân hàng niêm yết ghi nhận ROE sụt giảm so với mức đạt được trong cả năm 2022. Trong đó, VPBank ghi nhận ROE sụt giảm 9,3 điểm điểm phần trăm, mức giảm mạnh nhất trong hệ thống ngân hàng. Ngoài ra, một số ngân hàng khác cũng có ROE giảm sâu là ABBank (đạt 4,5%, giảm 6,4%); LPBank (đạt 15,9%, giảm 6,1%) và BVBank (đạt 2,1%, giảm 5,5%).

Ở chiều ngược lại, Sacombank ghi nhận ROE tăng mạnh nhất ngành ngân hàng, cao hơn 3,7 điểm phần trăm so với năm 2022, đạt 17,5%. Những ngân hàng có ROE cải thiện còn có OCB (đạt 16,5%, tăng 1,6%); Kienlongbank (đạt 11,3%, tăng 0,2%); PGBank (đạt 9,8%, tăng 0,6%) và Bac A Bank (đạt 9,1%, tăng 0,3%).

Theo các chuyên gia, ROE của ngành ngân hàng có xu hướng giảm do tăng trưởng lợi nhuận đã chậm lại rõ nét trong nửa đầu năm 2023; trong khi các ngân hàng vẫn phải tăng cường bộ đệm vốn để gia tăng khả năng chống chịu trong nền kinh tế nhiều biến động.

KỊCH BẢN NÀO CHO LỢI NHUẬN NGÀNH NGÂN HÀNG CUỐI NĂM?

Theo số liệu từ Ngân hàng Nhà nước, tăng trưởng tín dụng ngành ngân hàng trong 6 tháng đạt 4,73%, bằng một nửa so với mức tăng cùng kỳ năm trước. Trong bối cảnh sức hấp thụ vốn của nền kinh tế chậm lại, tín dụng vẫn chiếm 70 - 80% thu nhập của các ngân hàng, lợi nhuận tăng trưởng chậm lại cũng là điều dễ hiểu. Chưa kể, nhiều ngân hàng cũng đang trích lập dự phòng khá mạnh.

Theo ông Quản Trọng Thành, Giám đốc Phân tích Công ty chứng khoán MayBank cho hay: "Các ngân hàng trong quý 2 sẽ chủ động trích lập dự phòng để tăng bộ đệm dự phòng trong tương lai khiến lợi nhuận không khả quan. Nhìn bức tranh tổng thể về động lực tăng trưởng, bao gồm lãi ròng cộng với chất lượng tài sản mà ngân hàng đã chủ động củng cố như vậy, chúng tôi cho rằng các ngân hàng đang ở thế vững và chủ động quản lý lợi nhuận của mình".

Trong 2 quý còn lại của năm, với kỳ vọng mặt bằng lãi suất sẽ hạ thêm 1 - 2%, tăng trưởng tín dụng của các ngân hàng sẽ đạt mục tiêu đề ra cho năm nay. Do đó, lợi nhuận của các ngân hàng được dự báo hầu hết sẽ đạt những chỉ tiêu đề ra từ đầu năm.

Vị Giám đốc của Chứng khoán MayBank dự báo: "Chúng tôi cho rằng mức tăng trưởng đâu đó quanh mức 12 - 13% là rất khả thi. Mức độ tăng trưởng như vậy vẫn đảm bảo cho các ngân hàng tạo ra mức sinh lời trên vốn chủ sở hữu khoảng 20%, một số ngân hàng duy trì ở mức 22%. Đó là mức sinh lời rất tốt cho hệ thống ngân hàng. Mức sinh lời này đủ sức để thu hút các nhà đầu tư dài hạn",

Tuy nhiên, các chuyên gia dự báo sẽ có sự phân hóa trong bức tranh lợi nhuận của các ngân hàng năm nay.

Ngân hàng có bộ đệm mạnh, những ngân hàng có kế hoạch tăng vốn trong năm nay, sẽ là những ngân hàng có động lực tăng trưởng mạnh. Nhóm này được kỳ vọng sẽ có mức tăng trưởng lợi nhuận vượt bình quân ngành, ở mức 18 - 20%.

Chứng khoán Bảo Việt (BVSC) cũng cho rằng mặt bằng lãi suất huy động đang giảm khá nhanh và kỳ vọng sẽ tác động làm giảm dần lãi suất cho vay cùng với đó là nền kinh tế có thể phục hồi tốt hơn trong nửa cuối năm 2023. Với kỳ vọng nền kinh tế phục hồi, BVSC dự kiến lợi nhuận của ngành ngân hàng sẽ tăng trưởng khoảng 7% trong năm 2023 và tăng trưởng khoảng 17,6% trong năm 2024.

Theo dự báo của Chứng khoán Vietcombank (VCBS), lợi nhuận trước thuế toàn ngành năm 2023 sẽ tăng trưởng khoảng 10%. Tốc độ tăng trưởng này giảm đáng kể so với mức tăng trưởng bình quân gần 35% trong năm trước.

VCBS cho rằng, yếu tố ảnh hưởng đến kết quả kinh doanh toàn ngành là sự sụt giảm thu nhập ngoài lãi ở hầu hết các hoạt động chính so với cùng kỳ. Các hoạt động dịch vụ, đầu tư chứng khoán, thu hồi nợ xấu ngoại bảng đều gặp khó khăn.

Trong đó, thu nhập từ bán chéo bảo hiểm (bancassurance) vốn chiếm khoảng 30% thu nhập dịch vụ, bị ảnh hưởng do việc các cơ quan quản lý đẩy mạnh hoạt động thanh kiểm tra và thu nhập của người dân giảm sút.