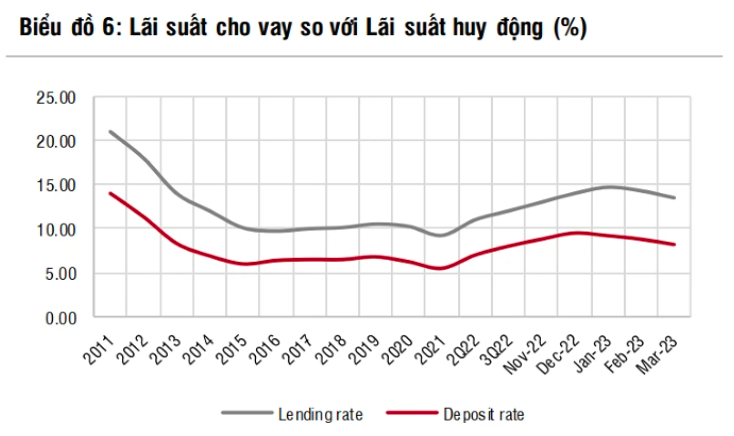

Ngân hàng Nhà nước tiếp tục yêu cầu triển khai các giải pháp để giảm mặt bằng lãi suất dù mặt bằng lãi suất đã giảm đáng kể so với thời điểm đầu năm 2023...

Số liệu vừa được Tổng cục Thống kê công bố cho biết, dữ liệu GDP quý 2/2023 ước tính tăng 4,14% so với cùng kỳ năm trước, mức gần thấp nhất trong 13 năm trở lại đây. Điều này buộc ngành ngân hàng tìm cách hạ thêm mặt bằng lãi suất để kích thích tăng trưởng kinh tế.

Hơn 20 ngân hàng giảm lãi suất trong tháng 6/2023

Ghi nhận trong tháng 6/2023, thị trường có hơn 20 ngân hàng thương mại thực hiện giảm lãi suất huy động ở các kỳ hạn từ 6 tháng trở lên.

Cụ thể, trong tháng vừa qua, nhóm Big4 gồm Agribank, Vietcombank, Vietinbank, BIDV đồng loạt giảm lãi suất huy động xuống dưới 6%/năm ở kỳ hạn 6 - 9 tháng; kỳ hạn 12 tháng cũng được 4 ngân hàng này giảm về mức 6,3%/năm.

Các ngân hàng thương mại gồm Bắc Á Bank, Nam Á Bank, PVCombank, TPBank, Bảo Việt Bank, GPBank, Sacombank, VIB, HDBank, NCB, OCB, BVBank, VPBank, SCB, Việt Á Bank, TPBank, SHB, HDBank, Kiên Long Bank, MB, ABBank, LPBank, OceanBank, VietBank và Saigonbank cũng đồng loạt giảm lãi suất ở các kỳ hạn.

Theo đó, nếu như đầu tháng 6, thị trường ghi nhận một loạt ngân hàng duy trì lãi suất huy động trên 8% thì đến ngày 30/6, chỉ còn duy nhất CBBank duy trì mức lãi suất này.

Chi tiết hơn ở kỳ hạn 6 tháng, các ngân hàng như Kiên Long Bank và Vietinbank giảm mạnh nhất với mức giảm 1%. Tiếp đến là SCB (0,95 điểm phần trăm); VIB và Agribank (0,9 điểm phần trăm); NCB, HDBank, LPBank, Vietcombank (0,8 điểm phần trăm).

Đối với kỳ hạn 9 tháng, VietinBank và Kiên Long Bank cùng VIB cũng là những ngân hàng giảm mạnh nhất, mức giảm là 1%/năm. Tiếp đến là SCB (0,95 điểm phần trăm), Agribank (0,9 điểm phần trăm), LPBank và Vietcombank (0,8 điểm phần trăm).

Với tiền gửi kỳ hạn 12 tháng, SCB là ngân hàng giảm lãi suất mạnh nhất, mức giảm là 0,9 điểm phần trăm. Tiếp theo là HDBank, GPBank, KienLongBank, LPBank, TPBank, và VPBank...

Không chỉ lãi suất huy động, lãi suất cho vay cũng được điều chỉnh. Như Thuonggia đã đưa, mới đây Ngân hàng Thương mại Cổ phần Hàng Hải Việt Nam (MSB) thông báo, từ nay đến 31/12/2023, MSB tiếp tục giảm lãi suất cho vay thêm 1%/năm so với lãi suất hiện hành dành cho các khách hàng cá nhân đang vay vốn tại MSB.

Đây là lần điều chỉnh thứ 2 trong năm 2023, MSB thực hiện giảm lãi suất cho vay đối với khách hàng có dư nợ hiện hữu tại ngân hàng. Đối tượng được hưởng ưu đãi là tất cả khách hàng cá nhân vay có tài sản bảo đảm đang có dư nợ tại MSB, thỏa mãn các điều kiện của chương trình.

Hay như Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển (BIDV) chính thức triển khai gói tín dụng đối với lĩnh vực bất động sản nhà ở thương mại với quy mô 20.000 tỷ đồng.

Thậm chí, từ đầu năm đến nay, Ngân hàng Quốc Tế (VIB) đã 4 lần giảm lãi vay, các mức giảm từ 0,5-3,5%/năm tùy theo khoản vay và điều kiện khách hàng.

Cụ thể, lãi suất vay bổ sung vốn lưu động cho khách hàng kinh doanh có mức giảm mạnh nhất. Sau các đợt giảm từ đầu năm đến nay, mức lãi suất cho vay kinh doanh tại ngân hàng hiện từ 8%/năm đối với khách hàng cá nhân hoặc chủ doanh nghiệp siêu nhỏ, thường xuyên giao dịch tại VIB.

Nhìn chung, lãi suất cho vay bình quân VND ở mức khoảng 8,9%/năm (giảm 1,0%/năm so với cuối năm 2022).

Yêu cầu tiếp tục hạ thêm

Chia sẻ trong buổi họp báo gần đây, Phó Thống đốc Đào Minh Tú cho biết, do giá vốn các ngân hàng huy động cao hồi cuối năm ngoái, đầu năm nay vẫn còn tồn kho nên lãi suất cho vay khó giảm.

“Đúng là trước đây các ngân hàng phải huy động vốn với lãi suất rất cao, đến nay vẫn đang phải trả lãi cho các khoản tiền gửi đó, thậm chí cả năm mới hết kỳ trả lãi. Lúc đó huy động có khi 9-11%/năm, thì phải cho vay chênh lệch, ở mức khoảng 13-14%/năm. Về mặt pháp lý thì không sai. Nhưng, đang lúc kinh tế khó khăn, các ngân hàng nên chia sẻ bằng cách lấy khoản này bù cho khoản khác để có được mặt bằng lãi suất hợp lý”, Phó Thống đốc Đào Minh Tú nói.

Theo Phó Thống đốc, điều hành chính sách tiền tệ có quy luật, có độ trễ chứ không thể vừa ra quyết định mà thị trường điều chỉnh ngay được. Tuy nhiên, trong bối cảnh nền kinh tế khó khăn như hiện nay, ngành ngân hàng cần sự đồng thuận để rút ngắn độ trễ.

Cũng liên quan đến lãi suất, ngày 27/6, Ngân hàng Nhà nước ban hành văn bản số 4985/NHNN-CSTT gửi các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và Ngân hàng Nhà nước chi nhánh tỉnh, thành phố về việc giảm mặt bằng lãi suất.

Theo đó, thực hiện chỉ đạo của Chính phủ, Thủ tướng Chính phủ, căn cứ diễn biến thị trường và lãi suất của hệ thống tổ chức tín dụng trong thời gian gần đây, Ngân hàng Nhà nước Việt Nam yêu cầu các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và Ngân hàng Nhà nước chi nhánh tỉnh, thành phố thực hiện các biện pháp.

Thứ nhất, đối với tổ chức tín dụng phải thực hiện nghiêm các quy định của Ngân hàng Nhà nước về lãi suất tiền gửi; niêm yết công khai lãi suất tiền gửi tại các địa điểm nhận tiền gửi theo quy định của Ngân hàng Nhà nước; tiếp tục triển khai các biện pháp để giảm lãi suất tiền gửi, qua đó tạo dư địa để giảm lãi suất cho vay đối với khách hàng.

Ngoài ra, tổ chức tín dụng tiếp tục triển khai các giải pháp để giảm lãi suất cho khách hàng nhằm tích cực hỗ trợ doanh nghiệp, người dân phục hồi sản xuất, kinh doanh, thúc đẩy tăng trưởng; thực hiện nghiêm cam kết giảm lãi suất cho vay.

Đồng thời, tổ chức tín dụng tiếp tục tiết giảm chi phí để phấn đấu giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi và phát triển sản xuất, kinh doanh theo chỉ đạo của Quốc hội tại Nghị quyết số 43/2022/QH15 ngày 11/01/2022 và chỉ đạo của Chính phủ tại Nghị quyết số 11/NQ-CP ngày 30/01/2022.

Trên cơ sở đó, tổ chức tín dụng tích cực chủ động truyền thông trên các phương tiện thông tin đại chúng về việc giảm lãi suất cho vay; đồng thời, thông tin cụ thể cho khách hàng về chính sách giảm lãi suất cho vay để khách hàng biết và tiếp cận chính sách hỗ trợ của tổ chức tín dụng.

Thứ hai, đối với Ngân hàng Nhà nước chi nhánh tỉnh, thành phố phải theo dõi sát diễn biến lãi suất trên địa bàn để có giải pháp, đề xuất phù hợp trong việc triển khai chính sách của Ngân hàng Nhà nước; khẩn trương chỉ đạo các tổ chức tín dụng trên địa bàn tiết giảm chi phí để giảm mặt bằng lãi suất cho vay hỗ trợ doanh nghiệp, người dân phục hồi và phát triển sản xuất, kinh doanh.

Đặc biệt, các cơ quan này phải tăng cường công tác truyền thông các chính sách của Ngân hàng Nhà nước để người, dân, doanh nghiệp và tổ chức tín dụng biết và tích cực triển khai.